50代の人のほとんどは、クレジットカードを持っており、普段の支払いで活用している方もいるのではないでしょうか。

JCBの「クレジットカードに関する総合調査 2022年度版」によると、50代のクレジットカード保有率は男性で87.0%、女性で90.9%となっていることが分かりました。

しかし、クレジットカードを普段使っている人でも「2枚目」や「カードの使い分け」に興味があるという人もいるのではないでしょうか。

同調査によると、50代の男性・女性ともに1枚目のカードは月に7万円前後、2枚目のカードは月に2万円台と、利用シーンに応じて使い分けしていることが分かります。

しかし、クレジットカードを使い分けする場合に「どのようなカードの組み合わせが適しているのか」は悩むポイントとなるでしょう。

そこで今回は、クレジットカードの専門家が選ぶ50代のクレジットカード最強の2枚の組み合わせを紹介します。

監修者の紹介

公認会計士・税理士:重松輝彦。

中央青山監査法人、あずさ監査法人という4大監査法人で経験を積み、平成24年8月に重松輝彦公認会計士事務所を設立。お金に関する専門用語を分かりやすく解説し、節税サポートなども得意とする。

50代のクレジットカード最強の2枚

まずは、専門家が厳選した50代のクレジットカード最強の2枚として、以下3つの組み合わせを紹介します。

①「三井住友カード プラチナプリファード」×「JCBカード S」

②「JCBプラチナ」×「楽天カード」

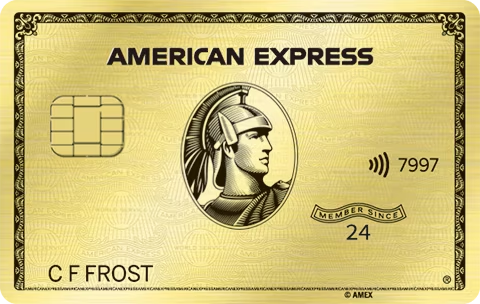

③「アメリカン・エキスプレス・ゴールド・プリファード・カード」×「三井住友カード(NL)」

50代では「ステータスの高いカード」と「不足するサービスを補える一般カード」の組み合わせが選択肢となるでしょう。

また、メインで利用するカードは基本ポイント還元率を重視し、もう1枚は特定の条件で活用できる特典があると、使い分けがしやすくなります。

今回紹介するクレジットカードは、1枚持ちでも多くの特典を活用できます。

しかし、2枚組み合わせることで、よりポイントを多くもらえたり、最大限特典を活用できたりと利便性が高くなります。

選び方はそれぞれのライフスタイルや重視するポイントによって異なりますので、まずは特徴を比較してみましょう。

※本記事で紹介しているクレジットカードは、金融庁に登録されている会社が発行または提携しています。

※匿名かつ無作為なアンケートによる第三者評価を元に集計した結果から、専門家が年会費や国際ブランド、ポイント還元率、特典の内容などを比較し「最強の2枚」と定義しています。当メディアで特定の商品を斡旋するものではありません。

①「三井住友カード プラチナプリファード」×「JCBカード S」

「三井住友カード プラチナプリファード」×「JCBカード S」はポイント還元率を重視した2枚の組み合わせです。

三井住友カード プラチナプリファードでは、入会特典や継続特典が提供されており、カード利用金額に応じてポイントがもらえます。

また、どちらのカードも対象店舗でポイントがアップする仕組みを採用しているため、店舗ごとの使い分けで多くのポイントを貯められるでしょう。

「三井住友カード プラチナプリファード」×「JCBカード S」の基本情報

| カード名 | 三井住友カード プラチナプリファード | JCBカード S |

| カードデザイン |  |  |

| 年会費 | 33,000円(税込) | 永年無料 |

| 申込条件 | 原則として満20歳以上で、ご本人に安定継続収入のある方 | 18歳以上で、本人または配偶者に安定継続収入のある方 |

| ポイント 還元率 | 1% | 0.5% |

| 利用限度額 | 最大500万円 | 公式サイト参照 |

| 発行 スピード | 最短10秒 ※即時発行できない場合があります。 | 最短5分(※1) ※ナンバーレスの場合 |

| 国際 ブランド | Visa | JCB |

| 支払方法 | 1回払い 2回払い ボーナス一括払い リボ払い 分割払い | 公式サイト参照 |

| 締日/支払日 | 15日締め翌月10日払い 月末締め翌月26日払い | 公式サイト参照 |

(※1)

モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

「三井住友カード プラチナプリファード」×「JCBカード S」の組み合わせの特徴

「三井住友カード プラチナプリファード」×「JCBカード S」の組み合わせポイントは、以下の通りです。

・三井住友カード プラチナプリファードは利用金額に応じて入会特典や継続特典がもらえる

・対象店舗でポイントがアップする2枚で、使い分けがしやすい

・JCBカード Sは店舗で利用できる優待サービスがある

・国際ブランドはVisa、JCBの組み合わせ

三井住友カード プラチナプリファードは、基本ポイント還元率が1%で、入会特典や継続特典で多くのポイントがもらえます。

・入会月の3ヵ月後末までに40万円(税込)以上利用すると+40,000ポイントを進呈

・前年100万円の利用ごとに10,000ポイントを進呈(最大40,000ポイント)

利用額に応じてポイントがもらえるため、メインカードとして使うと条件を達成しやすいでしょう。

他にも、対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーで支払うとポイント還元率が7%(※)になる特典もあるため、ポイント還元率に特化した1枚といえます。

2枚目のカードであるJCBカード Sでは店舗での優待サービス多く活用できる1枚です。

また、国内外20万ヵ所以上の店舗や施設で使える優待サービスもあるため、店舗によって2枚のカードを使い分けすると特典を活用しやすいでしょう。

さらに、国際ブランドはそれぞれ1種類ですが、VisaとJCBで使い分けができるのも特徴です。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

②「JCBプラチナ」×「楽天カード」

「JCBプラチナ」×「楽天カード」は幅広いシーンで使い分けが可能な2枚です。

国際ブランドの選択肢が多く、JCBと3種類を組み合わせながら利用できるため、さまざまな地域や店舗で利用しやすいです。

また、空港ラウンジサービスやコンシェルジュなどのプラチナカードならではの特典と、楽天市場でのポイント還元率アップなど、それぞれのサービスを活用できる点も特徴です。

「JCBプラチナ」×「楽天カード」の基本情報

(※1)

モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

「JCBプラチナ」×「楽天カード」の組み合わせの特徴

「JCBプラチナ」×「楽天カード」の組み合わせのポイントは、以下の通りです。

・JCBプラチナは利用金額に応じてポイント還元率が上がる

・楽天カードは楽天市場のポイント還元率が高い

・国際ブランドの組み合わせが豊富

JCBプラチナの会員が自動で登録される「JCB STAR MEMBERS(スターメンバーズ)」では、年間の利用金額に応じてポイントが上がる仕組みを採用しています。

| 年間の利用金額 | メンバーランク名称 | ポイント還元率 |

|---|---|---|

| 300万円以上 | ロイヤルαPLUS | 2倍 |

| 100万円以上 | スターαPLUS | 1.6倍 |

| 50万円以上 | スターβPLUS | 1.3倍 |

| 30万円以上 | スターePLUS | 1.2倍 |

そのため、メインカードとしてJCBプラチナを頻繁に利用すると、高いポイント還元率を維持できるでしょう。

JCBプラチナは一定の条件を満たすことで、ワンランク上のカードである「JCB ザ・クラス」へインビテーション(招待)が受けられます。

そのため、よりステータスを求める場合に選択肢となる1枚でしょう。

楽天カードは、楽天市場で利用した場合のポイント還元率が3%以上になる特典があります。

また、楽天カードの国際ブランドは4種類から選べるため、JCBと好きな組み合わせで利用できることも特徴です。

③「アメリカン・エキスプレス・ゴールド・プリファード・カード」×「三井住友カード(NL)」

「アメリカン・エキスプレス・ゴールド・プリファード・カード」×「三井住友カード(NL)」は、旅行や特別な日の特典と日常生活で使える特典の両方を活用できる組み合わせです。

アメリカン・エキスプレス・ゴールド・プリファード・カードはステータスが高いカードで、ゴールドカードやプラチナカードで受けられる特典が豊富です。

高級レストランやホテルで優待サービスが受けられるため、記念日や旅行、出張などのシーンで活用できます。

三井住友カード(NL)は一部のコンビニや飲食店でポイントがアップするため、それぞれのカードで使い分けがしやすくなっています。

「アメリカン・エキスプレス・ゴールド・プリファード・カード」×「三井住友カード(NL)」の基本情報

「アメリカン・エキスプレス・ゴールド・プリファード・カード」×「三井住友カード(NL)」の組み合わせの特徴

「アメリカン・エキスプレス・ゴールド・プリファード・カード」×「三井住友カード(NL)」の組み合わせのポイントは、以下の通りです。

・ステータスが高く、メタル性のカードを使える

・アメリカン・エキスプレス・ゴールド・プリファード・カードは空港、ホテル、レストランなどの特典が豊富

・三井住友カード(NL)は対象の飲食店やコンビニで特典が利用できる

アメリカン・エキスプレス・ゴールド・プリファード・カードは、メタル素材を採用しており、より高いステータスの1枚です。

国内外約250店舗のレストランにて、所定のコースメニューを2名以上で予約すると1名分が無料になる「ゴールド・ダイニング by 招待日和」など、特別な日に活用できる特典もあります。

そのため、50代で旅行に行く機会が多い人や、高級レストランなどを利用する方は、活用しやすいでしょう。

三井住友カード(NL)は、対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーで支払うとポイント還元率が7%(※)になるため、日常生活で活用できるカードです。

対象店舗は三井住友カード(NL)を、それ以外はアメリカン・エキスプレス・ゴールド・プリファード・カードという使い方にすると、特典を活用しやすくなるでしょう。

また、国際ブランドはAmerican Expressと、Visa、Mastercardから1つ選べるため、幅広い店舗や地域に対応できることも特徴です。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

50代がクレジットカードを2枚選ぶ際に重視するべき3点

50代がクレジットカードを2枚選ぶ際に重視するべきポイントとして、以下の3点が挙げられます。

①自分のライフスタイルとマッチしているか

②全く違うタイプのカードか

③ステータスがある程度あるか

①自分のライフスタイルとマッチしているか

クレジットカードで提供されている特典は、さまざまなジャンルがあるため、自分の利用シーンやライフスタイルと合っているか確認することが重要です。

また、付与されるポイントについても、「キャッシュバックなのか」「マイルと交換できるポイントなのか」「店舗で使いやすいポイントなのか」など、カードごとに特徴が異なります。

そのため、特典やサービスを比較する際には、「実際に活用できるものがどのくらいあるか」を検討すると自分に合った組み合わせが見つかりやすいです。

②全く違うタイプのカードか

特徴の近いクレジットカードを2枚持っていても、使い分けが難しくなるため注意が必要です。

そのため、2枚のクレジットカードを選ぶ際には「全く違うサービスや特典が提供されているか」という観点で比較しましょう。

例えば、メインカードとなる1枚は自分の利用シーンにマッチしているものから選び、そのカードが不足している部分を補えるカードを2枚目のするのも選び方の1つです。

もしくは「重視するサービス・特典を2つ決めて、それぞれに特化しているカードを1枚ずつ選ぶ」という組み合わせ方もあります。

③ステータスがある程度あるか

50代になり「ステータスも重視したい」という方は、ゴールドカードやプラチナカードなども選択肢の1つです。

ゴールドカードやプラチナカードをメインカードにすることで、普段の支払い時にステータスの高さをアピールでき、家族や知人、取引先などに一目置かれる存在になれる可能性もあります。

また、ステータスの高いカードは空港ラウンジサービスやコンシェルジュサービスなど、一般カードにはない特典が提供されています。

利用限度額が高くなり、高額な支払いにも対応しやすくなるため、機能性やサービスも重視して2枚の組み合わせを選びたい人は検討しましょう。

50代がクレジットカードを2枚持ちする3つのメリット

50代がクレジットカードを2枚持ちするメリットとして、以下の3点が挙げられます。

①ポイントが自然と貯まる

②利用シーンに応じて使い分けができる

③利用可能額が広がる

①ポイントが自然と貯まる

50代がクレジットカードを2枚持ちするメリットとして、ポイントが貯まりやすい点が挙げられます。

クレジットカードは、基本ポイント還元率のほかに特定の条件や店舗で還元率が上がるサービスを提供しているものが多いです。

複数枚のカードを持っていると、ポイント還元率アップの対象となる条件や店舗が多くなるため、1枚持ちに比べて多くのポイントが貯まります。

②利用シーンに応じて使い分けができる

2枚のクレジットカードでそれぞれ特典やサービスが異なる場合は、使い分けがしやすいこともメリットの1つです。

例えば、スーパーやコンビニで優待料金やポイント還元率がアップするカードは、日常生活で使いやすいです。

一方で、ホテルや空港などのサービスが豊富なクレジットカードは旅行や出張時に活用できます。

このように、特徴が異なるクレジットカードを組み合わせることで、使い分けした際に特典を最大限活用できるようになります。

③利用可能額が広がる

50代になるとクレジットカードの利用金額が大きくなる傾向にあるため、利用可能額が広がることは大きなメリットです。

しかし、2枚持ちすることで、それぞれのカードで利用可能額が設定されるため、100万円以上を利用できます。

また、ステータスカードと組み合わせて2枚持ちすることで、さらに利用可能額が広がるため、高額な支払いをしたい方やクレジットカードでの支払いが中心になる場合はメリットといえるでしょう。

まとめ

50代がクレジットカードを選ぶ際には、まず自分の利用シーンやライフスタイルと特典がマッチしているかを確認しましょう。

その上で、ポイント還元率やステータスの高さ、利用可能額などの重視する項目を選び、2枚のカードを比較することが重要です。

「50代の最強の2枚」は一人ひとり異なります。今回紹介したカードはあくまで一例ですので、さまざまな選択肢から比較してみましょう。