2024年に新NISA制度がスタートし、2025年も引き続き注目を集めている投資信託。

近年では、投資信託をクレジットカードで積立購入できる「クレカ積立」が利用可能になりました。

このクレカ積立は、現状では対応している証券会社・カード会社は一部に限られていたり、また毎月の積立額に上限があったり、いくつかルールが存在します。

そこでクレカ積立とは?といった基礎知識に加え、クレカ積立のおすすめな組み合わせ11選を専門家が解説していきます。クレカ積立とNISAの違いも分かりやすく説明していきます。

- 賢いクレカ積立のやり方

- 積立NISAとクレカ積立の関係性

- 証券会社とクレジットカードの組み合わせ

監修者の紹介

公認会計士・税理士:重松輝彦。

中央青山監査法人、あずさ監査法人という4大監査法人で経験を積み、平成24年8月に重松輝彦公認会計士事務所を設立。お金に関する専門用語を分かりやすく解説し、節税サポートなども得意とする。

※この記事で紹介する証券会社・クレジットカードは、各社の公式サイトを元にまとめた情報であり、特定サービスや、投資行為を斡旋するものではありません

クレカ積立とは?

そもそもクレカ積立とはどのようなサービスなのか知らないという方や、どのような商品に対応しているのか分からない方もいるでしょう。

まずは、クレカ積立の基本的な仕組みや、クレカ積立で購入可能な投資信託について、説明していきます。

クレカで積立購入ができる

クレカ積立とは、クレジットカードで投資信託などの資産運用商品を、積立購入ができるサービスのことです。

通常、投資信託は証券会社で販売されている商品です。証券会社で投資商品を購入するには、証券口座に資金を入金して支払う必要があります。

クレカ積立は金融に関する各種法令(*1)により、月10万円までと上限額が定められています。

ただしクレジットカードの支払いサイクルを考慮し、実質的に月5万円が上限額となっているケースが大半です。

※1(金商法第44条の2第1項第3号・金商業府令第149条第1項・第148条第2号)

2023年11月6日に金融庁で行われた資産運用に関するタスクフォースの資料には「累積投資契約によるクレジットカード決済上限額について、つみたて投資枠をカバーできるよう規定を見直すことが適当である。」というコメントが記載されています。

2024年から新しいNISA制度がスタートし、つみたて投資枠の非課税限度額が年間40万円から120万円に拡大にするのに伴い、各社で動きがあるかもしれません。

実際にtsumiki証券では、業界初となる月10万円のクレカ積立を2024年1月から行いました。

また、2024年3月からは、内閣府令の改正が施行され、上限額を5万円から10万円に引き上げる取り組みが進んでいます。

一部の証券会社では2024年3月以降に上限額を引き上げる予定を公表しているため、今後はよりクレカつみたての利用枠が増える可能性があるでしょう。

クレカ積立とNISAの違い

クレカ積立とNISAの違いについては以下の通りです。

・クレカ積立とは?

クレジットカードで投資信託を購入するサービスのこと

クレカ積立でNISAの買付ができる証券会社もある

・NISAとは?

「少額投資非課税制度」の略称で、「NISA口座(非課税口座)」内で毎年一定金額以内で購入した対象の金融商品から得られる利益が非課税となる制度

つまり、クレカ積立は銘柄の購入方法を指し、NISAとは非課税になる制度のことをいいます。

また、クレカ積立をNISA口座で行うことも可能です。

※対応していない証券会社もあります

投資信託とは?

投資信託とは、多くの投資家から資金を集めて投資の専門家が運用を行い、利益を投資家へ還元する商品のことです。

投資信託では上記のような分散投資の効果を数百円〜数万円という少額の資金から得られます。

そのため、分散投資でリスクを抑えたいけれど、まとまった資金を投資できない方にとって選択肢の1つと言えるでしょう。

積立投資とは?

積立投資とは、投資商品を一定のタイミングごとに一定金額ずつ購入する投資方法のことです。

例えば、毎月1回や毎週1回などのタイミングで特定の商品を同じ金額ずつ購入していきます。

積立投資は「ドルコスト平均法」という投資法に基づいています。

つまり、ドルコスト平均法によって、平均購入価格を抑える効果が期待できるのです。

クレカ積立のメリット・デメリット

クレカ積立には様々なメリット・デメリットがあります。まずは、それぞれのメリット・デメリットを以下の表に比較してみました。

| メリット | ・証券口座に資金を入金する必要がない ・少額から投資可能 ・利用額に応じてポイントが貯まる ・ポイントを利用することも可能 |

| デメリット | ・対応している証券会社・カードが限られる ・家族カードは利用できない |

ポイントが貯まる点や、支払いの手間を省ける一方で、いくつかの制限があるため、デメリットについても理解しておくことが望ましいです。

クレカ積立のメリット

クレカ積立には以下のようなメリットがあります。

・証券口座に資金を入金する必要がない

・少額から投資可能

・利用額に応じてポイントが貯まる

・ポイントを利用することも可能

さまざまなメリットがあるので、投資に興味がある方は選択肢として検討しておくと良いでしょう。

証券口座に資金を入金する必要がない

クレカ積立では、証券口座へ入金の手間がかからない点がメリットです。

通常、投資信託の購入する場合は、証券口座から資金を支払う必要があり、事前に入金しておかなければいけません。

しかし、クレカ積立の場合は直接クレジットカードから支払いができるため、口座へ入金する手間や時間がかからない点が魅力と言えるでしょう。

少額から投資可能

クレカ積立は少額から投資できる点がメリットです。

利用する証券会社によって異なりますが、最低100円から購入できる場合があるため、資金が少ない方でも気軽に始められます。

また、途中で金額の変更も可能なため、自分の生活スタイルにあわせた投資ができる点が魅力と言えるでしょう。

利用額に応じてポイントが貯まる

クレカ積立では、月々の購入金額に応じてポイントが還元される点がメリットです。

投資しながらポイントを貯められるため、普段の買い物などでお得に利用できます。

ポイントを利用することも可能

クレジットカードでの支払いだけでなく、貯まったポイントを投資に利用できます。

普段積立している投資信託の購入に充てることで、実際の資金を使うことなく投資ができる点が特徴です。

クレカ積立のデメリット

クレカ積立には以下のデメリットもあるため、事前に確認しておきましょう。

・対応している証券会社・カードが限られる

・家族カードは利用できない

対応している証券会社・カードが限られる

クレカ積立に対応している証券会社やカードは限定されています。

自分が普段利用している証券会社やクレジットカードに対応していない可能性も考えられるでしょう。

家族カードは利用できない

クレカ積立では家族カードを利用できません。なぜなら、証券会社は本人名義で投資を行うことを義務付けているからです。

つまり、家族カードは本会員名義であるため、クレカ積立としては利用できない点に注意が必要です。

クレカ積立のクレジットカードと証券会社の選び方

クレカ積立はさまざまな証券会社、カード会社で提供されており、それぞれ特徴が異なります。

クレジットカードの選び方

・ポイント還元率が高いか

・年会費は妥当か

・自分のニーズに合ったステータスか

証券会社の選び方

・商品のラインナップは充分か

・ポイントが利用できるか

・対応するサービスは豊富か

自分が何を重視するかによって、選び方は異なります。そのため、選び方に優先順位をつけておくことが望ましいでしょう。

クレジットカードの選び方

クレジットカードの選び方で検討したいポイントについては、以下の3点が挙げられます。

1.ポイント還元率が高いか

クレジットカードには、利用額に応じてポイントが付与されますが、還元率はカードごとに異なります。

ただし、クレカ積立のポイント還元率と通常のショッピングの還元率が異なる場合があります。

また、一定の条件を満たすとポイント還元率がアップする特典があるカードもあるため、さまざまな観点から比較することが望ましいです。

2.年会費は妥当か

クレジットカードの年会費は無料のものから数万円以上するものなど様々です。

そのため、特典内容と会費を比べながら、妥当性があるかを判断することが望ましいでしょう。

3.自分のニーズに合ったステータスか

クレジットカードには一般カードからブラックカードまで様々なステータスカードがあります。

・一般カード

・ゴールドカード

・プラチナカード

・ブラックカード

カードのステータスが上がることで、特典や付帯サービスが充実しますが、年会費も高くなります。

そのため、自分に見合ったステータスのカードを選択することが望ましいでしょう。

証券会社の選び方

証券会社の選び方で検討したいポイントについては、以下の3点が挙げられます。

1.商品のラインナップは充分か

クレカ積立では主に投資信託が購入できますが、証券会社ごとにラインナップが異なります。

一方で、どの投資先が良いか分からない場合は豊富なラインナップの証券会社も選択肢の1つです。

2.ポイントが利用できるか

証券会社によっては、投資信託の購入にポイントが利用できる場合があります。

クレカ積立で貯まったポイントをそのまま利用できるため、ポイント投資に対応しているかも選択肢として検討しましょう。

3.対応するサービスは豊富か

証券会社では投資信託だけでなく、株式・ETFをはじめとした様々なサービスに対応しています。

そのため、今後本格的に投資を行いたい方は、投資信託以外の商品ラインナップも確認しておくことが望ましいでしょう。

クレカ積立をする際の3つの注意点

クレカ積立を検討している方は、以下の3点に注意が必要です。

注意点1.下限・上限金額が決まっている

注意点2.買付日の設定はできない

注意点3.ショッピング枠を利用することになる

状況によっては、クレカ積立を利用できないなどのトラブルになる可能性があるため、事前に注意点を確認しておきましょう。

注意点1.下限・上限金額が決まっている

クレカ積立では、月に利用できる金額に制限があります。上限金額については、月5万円の場合がほとんどです。

下限金額は100円、1万円など、証券会社ごとに異なります。特に、少額から投資を始めたい方は、下限金額について確認しておくと良いでしょう。

注意点2.買付日の設定はできない

クレカ積立は、毎月の積立日が固定されています。例えば、毎月1日に買付を行うなど、日にちを指定することはできません。

積立投資を行うため平均購入価格は抑えられる傾向にありますが、購入したいタイミングで買付を行えない点には注意しましょう。

注意点3.ショッピング枠を利用することになる

クレカ積立ではショッピング枠を利用します。例えば、30万円のショッピング枠があり、毎月5万円のクレカ積立を利用する方の場合は、残り25万円しか利用できません。

クレカ積立を利用したことで、ショッピングに影響する可能性もあるため、限度額に余裕を持っておくことが望ましいです。

クレカ積立おすすめ11選

※2025年12月31日時点

本記事では、クレカ積立が利用可能なクレジットカード・証券会社を、以下の基準で選定しています。

・証券会社の選定基準

クレカ積立に対応する全ての証券会社(9社)を選定(2024年3月時点)

・クレジットカードの選定基準

証券会社に対応するクレジットカードが1枚のみの場合:該当のカードを選定

複数枚対応する場合:以下2点の基準により選定

1.複数のステータスカードに対応する場合は、年会費が抑えられる一般カードを選定

2.複数社のクレジットカードに対応する場合は、クレカ積立で獲得できるポイントを考慮

(ポイント還元率や特典でもらえるポイントの多さ、獲得に必要な条件などが選定基準)

※ここで紹介する情報は、各社の公式サイトを元にまとめた情報であり、特定の証券会社や、投資行為を斡旋するものではありません

まずは、クレカ積立が可能なクレジットカードと証券会社について、以下の表に特徴をまとめました。

| 組み合わせ | ポイント還元率 | もらえるポイント | 積立の上限額 | 対応銘柄数 (投資信託) | つみたて投資 | ポイント投資 |

| SBI証券 三井住友カード(NL) | 最大0.5%(※1) | Vポイント | 月10万円まで | 2,575本 | ⚪︎ (222銘柄) | ⚪︎ |

| 楽天証券 楽天カード | 0.5%〜1% | 楽天ポイント | 月10万円まで | 2,557本 | ⚪︎ (222銘柄) | ⚪︎ |

| auカブコム証券 au PAY カード | 1% | Pontaポイント | 月10万円まで | 1,600本以上 | ⚪︎ (201銘柄) | ⚪︎ |

| マネックス証券 マネックスカード | 1.1% | マネックスポイント | 月5万円まで | 1,757本 | ⚪︎ (219銘柄) | ⚪︎ |

| tsumiki証券 エポスカード | 0.5% | エポスポイント | 月10万円まで | 5本 | ⚪︎ (5銘柄) | ⚪︎ |

| セゾンポケット SAISON CARD Digital | 0.1%〜0.5% | 永久不滅ポイント | 月5万円まで | 2本 | ⚪︎ (2銘柄) | ⚪︎ |

| THEO+docomo dカード | 0.1%〜1% | dポイント | 月5万円まで | 30本以上 | × | ⚪︎ |

| WealthNavi for AEON CARD イオンカードセレクト | 0.5% | WAONポイント | 月5万円まで | 12,000本以上 | × | ⚪︎ |

| 大和コネクト証券 UCカード | 0.1%〜0.5% | 永久不滅ポイント | 月10万円まで | 51本 | ⚪︎ (29銘柄) | ⚪︎ |

| SBI証券 東急カード | 0.25%〜3% | TOKYU POINT | 月5万円まで | 2,575本 | ⚪︎ (222銘柄) | ⚪︎ |

| 松井証券 JCB CARD W | 0.5% | J-POINT | 月10万円まで | 1,908本 | ⚪︎ (273銘柄) | ⚪︎ |

(※1)特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

証券会社・クレジットカードの組み合わせによって、もらえるポイントや還元率、対応する銘柄の数が異なります。

投資スタイルや貯めたいポイントに応じて、選択肢となる組み合わせが異なるため、それぞれの特徴を理解しておきましょう。

1.「SBI証券」+「三井住友カード(NL)」

「SBI証券」+「三井住友カード(NL)」の組み合わせの特徴

「SBI証券」と「三井住友カード」ではカードの種別に応じて、クレカ積立のポイント付与率が0.5%〜5%となる点が特徴です。

| 三井住友カード(NL) | 最大0.5% |

| 三井住友カード ゴールド(NL) | 最大1.0% |

| 三井住友カード プラチナ | 最大2.0% |

| 三井住友カード プラチナプリファード Oliveフレキシブルペイプラチナプリファード | 最大3.0%(※) |

また、投資信託の月間保有額に応じて、ポイントが還元される点も特徴です。具体的には、以下の残高に応じてポイントが付与されます。

・対象投資信託の月間平均保有額が1,000万円未満:年率0.10%のポイントを還元

・対象投資信託の月間平均保有額が1,000万円以上:年率0.20%のポイントのポイントを還元

※SBIプレミアムチョイス銘柄の場合、0.15%~0.25%の付与率となる

さらに、投資信託や株式を取引している方は、対象のコンビニ・飲食店で三井住友カードを利用するとポイント還元率が最大+2%となります。

そのため、取引に応じてポイントがもらえるだけでなく、さまざまな特典が受けられる点が特徴です。

三井住友カード(NL)の基本情報

| 年会費 | 永年無料 |

| 申込条件 | 満18歳以上の方(高校生は除く) |

| ポイント還元率 | 最大0.5% (Vポイントへ還元) ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 |

| 利用限度額 | 最大100万円 |

| 発行スピード | 最短10秒 ※即時発行できない場合があります。 |

| 国際ブランド | Visa Mastercard |

| 支払方法 | 1回払い 2回払い ボーナス一括払い リボ払い 分割払い |

| 締日/支払日 | 15日締め翌月10日払い 月末締め翌月26日払い |

SBI証券の基本情報

| 取引手数料(税込) | 国内株式の現物・信用取引:0円 投資信託:無料 |

| クレカ積立の上限額 | 月10万円まで |

| つみたて投資枠の対応銘柄数 | 222銘柄 |

| 投資信託の対応銘柄数 | 2,575本 |

| ポイント投資 | 可能 Tポイント / Pontaポイント / dポイント / Vポイント |

| 口座開設日数 | 最短翌営業日 |

| 対応サービス | 株式・ETF取引(国内・海外) 投資信託 債権 FX 先物取引 CFD取引 金・銀・プラチナ NISA iDeCo |

SBI証券のクレカ積立設定方法

SBI証券のクレカ積立を設定するためには、カードの登録を行う必要があります。

まずは公式サイトにある「取引」から「投資信託」を選択しましょう。

投資信託の買付画面が表示されるので「クレジットカード」を選択しましょう。

「クレジットカード管理」というページで「カードを登録する」をクリックすると、クレジットカードの入力画面に移動します。

後は、クレジットカード番号やセキュリティコードなどの必要情報を入力すると登録は完了です。

また、積立の設定をしたい場合は「積立買付」から購入したい銘柄を選択します。

銘柄の購入ページにある「決済方法」で「クレジットカード」にチェックを入れると積立の設定が完了します。

2.「楽天証券」+「楽天カード」

「楽天証券」+「楽天カード」の組み合わせの特徴

「楽天証券」+「楽天カード」のクレカ積立では、購入金額の0.5%〜1%分のポイントが還元されます。ポイント還元率については、代行手数料やカードの種類によって次のように変動します。

【代行手数料が年率0.4%(税込)以上のファンド】

一律1%のポイント還元率

【代行手数料が年率0.4%(税込)未満のファンド】

楽天プレミアムカード:1%のポイント還元率

楽天ゴールドカード:0.75%のポイント還元率

上記以外の楽天カード:0.5%のポイント還元率

また、独自の特徴として、毎月の積立購入時に「楽天ポイント」もしくは「楽天証券ポイント」が利用できる点が特徴です。そのため、クレカ積立で貯めたポイントをそのまま投資信託の購入分に充てられます。

さらに、毎月合計30,000円以上の投資信託を購入し、購入時に1ポイント以上利用することで、楽天市場でのポイント還元率が+1%アップします。

楽天カードの基本情報

| 年会費 | 永年無料 |

| 申込条件 | 満18歳以上の方(高校生は除く) |

| ポイント還元率 | 1% (楽天ポイントへ還元) |

| 利用限度額 | 最大100万円 |

| 発行スピード | 1週間程度 |

| 国際ブランド | JCB Visa Mastercard American Express |

| 支払方法 | 1回払い 2回払い ボーナス一括払い リボ払い 分割払い |

| 締日/支払日 | 毎月末日締め/翌月27日支払い |

楽天証券の基本情報

| 取引手数料(税込) | 国内株式の現物取引:0円〜 信用取引:無料 投資信託:無料 |

| クレカ積立の上限額 | 月100,000円まで |

| つみたて投資枠の対応銘柄数 | 222銘柄 |

| 投資信託の対応銘柄数 | 2,557本 |

| ポイント投資 | 可能 楽天ポイント/楽天証券ポイント |

| 口座開設日数 | 最短翌営業日 |

| 対応サービス | 株式・ETF取引(国内・海外) 投資信託 債権 FX 先物取引 CFD取引 金・銀・プラチナ NISA iDeCo |

楽天証券のクレカ積立設定方法

楽天証券でクレカ積立を設定したい場合は、まず銘柄を購入しましょう。

銘柄のページにある「積立設定」から、購入したい口座区分を選択します。

次に、引落口座を設定する際、「楽天カードクレジット決済」を選択すると、クレカ積立の設定ができます。

クレジットカードの登録を行い、積立指定日や購入金額を入力すると設定は完了です。

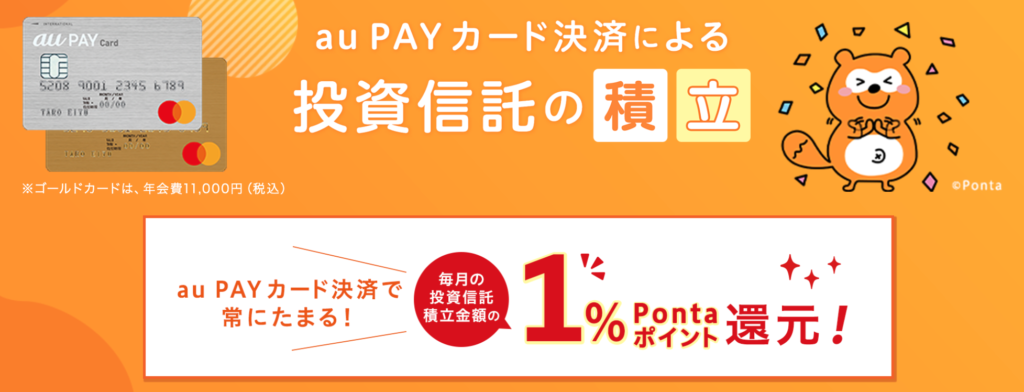

3.「auカブコム証券」+「au PAY カード」

「auカブコム証券」+「au PAY カード」の組み合わせの特徴

「auカブコム証券」+「au PAY カード」のクレカ積立では、購入金額の1%分のPontaポイントが還元されます。

さらに、投資信託の月間平均保有残高に応じて最大年0.10%のポイントが還元されます。そのため、投資信託を保有するほどポイントが貯まる証券会社と言えるでしょう。

au PAY カードの基本情報

| 年会費 | 永年無料 |

| 申込条件 | 個人で利用のau IDをお持ちの方 満18歳以上の方(高校生除く) 本人または配偶者に定期収入のある方 |

| ポイント還元率 | 1% (Pontaポイントへ還元) |

| 利用限度額 | 最大100万円 |

| 発行スピード | 1週間程度 |

| 国際ブランド | Visa Mastercard |

| 支払方法 | 1回払い 2回払い ボーナス一括払い リボ払い 分割払い |

| 締日/支払日 | 15日締め翌月10日払い |

auカブコム証券の基本情報

| 取引手数料(税込) | 国内株式の現物取引:0円〜 信用取引:無料 投資信託:無料 |

| クレカ積立の上限額 | 月100,000円まで |

| つみたて投資枠の対応銘柄数 | 201銘柄 |

| 投資信託の対応銘柄数 | 1,600本以上 |

| ポイント投資 | 可能 Pontaポイント |

| 口座開設日数 | 最短翌営業日 |

| 対応サービス | 株式・ETF取引(国内・海外) 投資信託 債権 FX 先物取引 CFD取引 ロボアド NISA iDeCo |

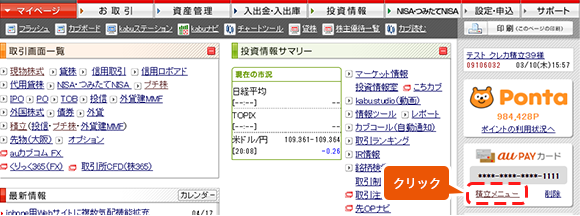

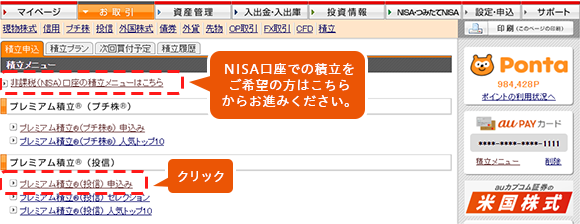

auカブコム証券のクレカ積立設定方法

auカブコム証券のクレカ積立を設定するためには、まずマイページにログインします。

取引画面内のau PAYカード表示箇所の「積立メニュー」をクリックしてください。

積立方法を「プレミアム積立」「NISA口座」での積立かを選択しましょう。

積立したいファンドを選び、ファンド名をクリックします。

積立したいファンドの詳細画面が表示されるので、「積立」ボタンをクリックしましょう。

目論見書や注文内容を確認し、パスワードを入力後「申込する」をクリックすると、手続きは完了です。

4.「マネックス証券」+「マネックスカード」

「マネックス証券」+「マネックスカード」の組み合わせの特徴

「マネックス証券」+「マネックスカード」では、クレカ積立の利用100円につき1ポイントが貯まるだけでなく、1,000円ごとに1ポイントが加算されて貯まります。

例えば、毎月50,000円クレカ積立を行った場合には550ポイントが貯まります。そのため、ポイント還元率が1%のカードと比べて50ポイント多くもらえる点が特徴です。

マネックスカードの基本情報

| 年会費 | 初年度の年会費は無料、次年度以降の年会費550円(税込) ※年1回以上のカード利用で次年度無料 |

| 申込条件 | 満18歳以上の方(高校生は除く) |

| ポイント還元率 | 1% (マネックスポイントへ還元) |

| 利用限度額 | 最大100万円 |

| 発行スピード | 1週間程度 |

| 国際ブランド | JCB |

| 支払方法 | 1回払い 2回払い ボーナス一括払い リボ払い 分割払い |

| 締日/支払日 | 毎月5日締め/当月27日支払い |

マネックス証券の基本情報

| 取引手数料(税込) | 国内株式の現物取引:50円〜 信用取引:90円〜 投資信託:無料 |

| クレカ積立の上限額 | 月50,000円まで (2024年3月25日から月100,000円まで対応) |

| つみたて投資枠の対応銘柄数 | 219銘柄 |

| 投資信託の対応銘柄数 | 1,757本 |

| ポイント投資 | 可能 マネックスポイント |

| 口座開設日数 | 最短翌営業日 |

| 対応サービス | 株式・ETF取引(国内・海外) 投資信託 債権 FX 先物取引 CFD取引 暗号資産 金・プラチナ NISA iDeCo |

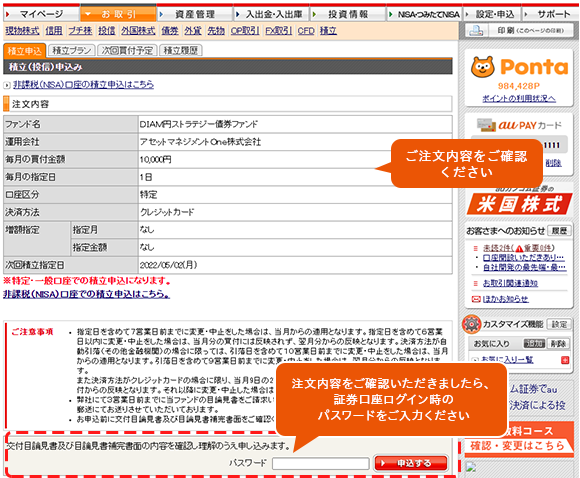

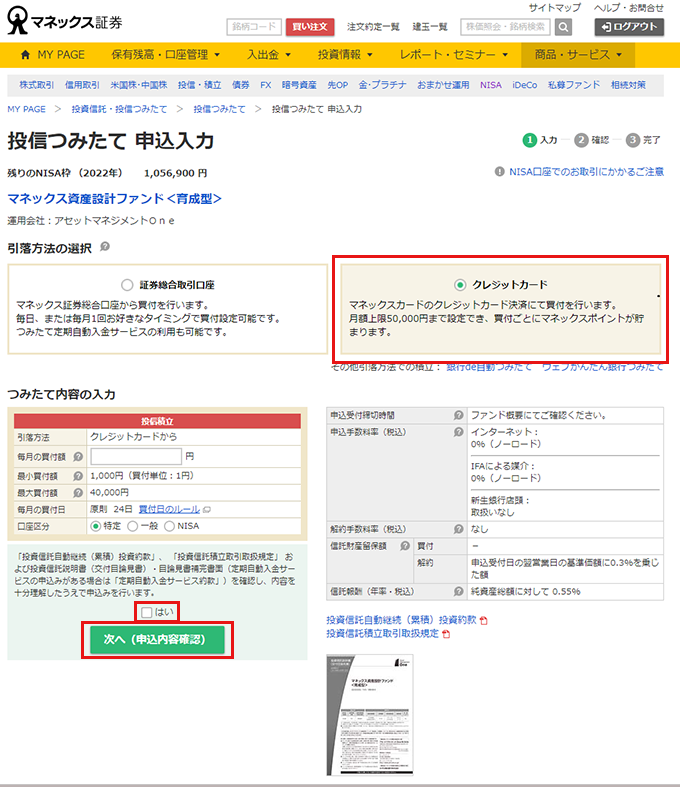

マネックス証券のクレカ積立設定方法

マネックス証券のクレカ積立を設定するためには、まずマイページにログインします。

ログイン後、メニューバーの下にある「投信・積立」をクリックして、銘柄を検索しましょう。

「ファンド検索・商品一覧」画面から、購入したい銘柄を探し、ファンド名をクリックします。

積み立てたいファンドが決まったら、「購入・積立」ボタンをクリックし、口座区分を選択します。

目論見書を確認し、「引落方法の選択」でクレジットカードにチェックを入れます。

買付金額を設定すると、申込内容の確認が表示されるので、取引パスワードを入力して「実行する」を押すと手続きは完了です。

5.「tsumiki証券」+「エポスカード」

「tsumiki証券」+「エポスカード」の組み合わせの特徴

「tsumiki証券」+「エポスカード」のクレカ積立では、利用金額の0.5%分のエポスポイントが還元されます。

クレカ積立だけでなく、エポスポイントを利用したポイント投資にも対応しています。

エポスカードの基本情報

| 年会費 | 永年無料 |

| 申込条件 | 満18歳以上の方(高校生は除く) |

| ポイント還元率 | 1% (エポスポイントへ還元) |

| 利用限度額 | 最大100万円 |

| 発行スピード | 1週間程度 |

| 国際ブランド | Visa |

| 支払方法 | 1回払い 2回払い ボーナス一括払い リボ払い 分割払い |

| 締日/支払日 | 毎月4日締め/翌月4日支払い 毎月27日締め/翌月27日支払い |

tsumiki証券の基本情報

| 取引手数料(税込) | 投資信託:無料 |

| クレカ積立の上限額 | 月100,000円まで |

| つみたて投資枠の対応銘柄数 | 5銘柄 |

| 投資信託の対応銘柄数 | 5本 |

| ポイント投資 | 可能 エポスポイント |

| 口座開設日数 | 最短翌営業日 |

| 対応サービス | 投資信託 つみたてNISA |

tsumiki証券のクレカ積立設定方法

tsumiki証券は申込時にエポスカードの登録が必要です。口座開設手続きとあわせてクレジットカードの情報を入力しましょう。

また、購入方法については以下の通りです。

1.商品・つみたてる口座を選ぶ

2.購入金額を選択する

3.「カードでつみたて投資」を選択すると購入が完了

6.「セゾンポケット」+「SAISON CARD Digital」

「セゾンポケット」+「SAISON CARD Digital」の組み合わせの特徴

「セゾンポケット」+「SAISON CARD Digital」の組み合わせでは、月のクレカ積立額に応じて最大0.5%の永久不滅ポイントがもらえます。

具体的な金額と還元率については、以下の表の通りです。

| 月の積立金額 | ポイント還元率 |

|---|---|

| 20,000円未満 | 0.1% |

| 20,000円以上30,000円未満 | 0.2% |

| 30,000円以上40,000円未満 | 0.3% |

| 40,000円以上50,000円未満 | 0.4% |

| 50,000円 | 0.5% |

また、投資信託だけでなく、個別株式の積立購入ができる点も特徴です。そのため、幅広い商品ラインナップから自分の投資スタイルに合った銘柄を選択できます。

SAISON CARD Digitalの基本情報

| 年会費 | 永年無料 |

| 申込条件 | 満18歳以上の方(高校生除く) 当社の提携する金融機関に決済口座を保有する方 |

| ポイント還元率 | 0.1% (永久不滅ポイントへ還元) |

| 利用限度額 | 最大100万円 |

| 発行スピード | 最短5分 |

| 国際ブランド | JCB Visa Mastercard American Express |

| 支払方法 | 1回払い 2回払い ボーナス一括払い リボ払い 分割払い |

| 締日/支払日 | 毎月10日締め/翌月4日支払い |

セゾンポケットの基本情報

| 取引手数料(税込) | 国内株式:55円〜 投資信託:無料 |

| クレカ積立の上限額 | 月50,000円 |

| つみたて投資枠の対応銘柄数 | 2銘柄 |

| 投資信託の対応銘柄数 | 2本 |

| ポイント投資 | 可能 永久不滅ポイント |

| 口座開設日数 | 最短翌営業日 |

| 対応サービス | 株式(国内・海外) 投資信託 NISA |

セゾンポケットのクレカ積立設定方法

セゾンポケットでは、銘柄の購入時に引き落とすクレジットカードを設定します。

銘柄の購入手順については、以下の通りです。

1.毎月28日までに購入する銘柄と金額を入力する

2.購入方法(クレジットカード)を入力

3.翌月8日に注文開始

なお、セゾンポケットでは、SAISON CARD Digital以外にもUCカードのクレカ積立に対応しています。

積立の途中でカードを変更したい場合は、一度銘柄を解約し、再度購入手続きを行う必要がある点に注意が必要です。

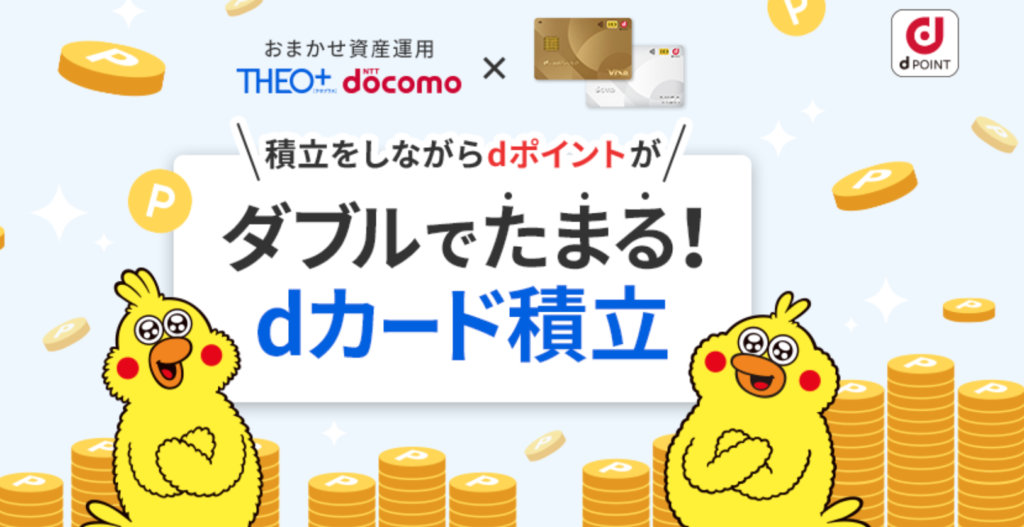

7.「THEO+docomo」+「dカード」

「THEO+docomo」+「dカード」の組み合わせの特徴

「THEO+docomo」とは、ドコモが運営するAIを活用した資産運用サービスです。投資の専門家とAIに運用を任せてさまざまな銘柄に投資を行います。

「THEO+docomo」+「dカード」のクレカ積立では、dポイントクラブの会員ランクとカードのステータスに応じて0.1〜1%のポイント還元率となります。

具体的な会員ランクと還元率の仕組みについては、以下の表の通りです。

| 会員ランク | 一般カード | ゴールドカード |

|---|---|---|

| 1つ星 | 0.1% | 0.1% |

| 2つ星 | 0.1% | 0.1% |

| 3つ星 | 0.1% | 0.3% |

| 4つ星 | 0.1% | 0.3% |

| 5つ星 | 0.1% | 1% |

さらに、ドコモ回線を保有していれば上記より1.5倍の還元率になる点が特徴です。そのため、月10,000円の運用につき1.5ポイントがもらえます。

dカードの基本情報

| 年会費 | 永年無料 |

| 申込条件 | 満18歳以上の方(高校生を除く) 個人名義であること 本人名義の口座を支払口座として設定すること その他当社が定める条件を満たすこと |

| ポイント還元率 | 1% (dポイントへ還元) |

| 利用限度額 | 最大100万円 |

| 発行スピード | 最短1週間程度 |

| 国際ブランド | Visa Mastercard |

| 支払方法 | 1回払い 2回払い ボーナス一括払い リボ払い 分割払い |

| 締日/支払日 | 毎月15日締め/翌月10日支払い |

THEO+docomoの基本情報

| 取引手数料(税込) | 無料 ※運用手数料は年最大1.10% |

| クレカ積立の上限額 | 月50,000円まで |

| つみたて投資枠の対応銘柄数 | 非対応 |

| 投資信託の対応銘柄数 | 30銘柄以上(ETFのみ) |

| ポイント投資 | 可能 dポイント |

| 口座開設日数 | 最短当日 |

| 対応サービス | AIによる資産運用サービス |

THEO+docomoのクレカ積立設定方法

THEO+docomoのクレカ積立を設定するためには、ログイン後「THEOマイページ」から手続きが必要です。

マイページにある「積立設定(dカード)」の画面から「dカード積立を設定する」ボタンをクリックしましょう。

THEO+ docomoに連携されているdアカウントにログインされ、dカードのカード番号が表示されます。

番号を確認した後に積立金額と対象カードのセキュリティコードを入力してください。

8.「WealthNavi for AEON CARD」+「イオンカードセレクト」

「WealthNavi for AEON CARD」+「イオンカードセレクト」の組み合わせの特徴

WealthNaviはロボアドバイザーの1種で、世界12,000以上のETFから自分のリスク許容度に合わせて最適な投資先へ自動で運用してくれるサービスです。

「WealthNavi for AEON CARD」+「イオンカードセレクト」のクレカ積立では、利用金額の0.5%がWAONポイントとして還元されます。

そのため、イオンカードを利用している人や、ロボアドバイザーで運用したい方にとって、選択肢の1つとなるでしょう。

イオンカードセレクトの基本情報

| 年会費 | 永年無料 |

| 申込条件 | 満18歳以上の方(高校生は除く) |

| ポイント還元率 | 0.5% (WAONポイントへ還元) |

| 利用限度額 | 最大100万円 |

| 発行スピード | 最短2週間程度 |

| 国際ブランド | JCB Visa Mastercard |

| 支払方法 | 1回払い 2回払い ボーナス一括払い リボ払い 分割払い |

| 締日/支払日 | 毎月10日締め/翌月2日支払い |

WealthNavi for AEON CARDの基本情報

| 取引手数料(税込) | 無料 年間の運用手数料:1.1%(税込) |

| クレカ積立の上限額 | 月50,000円まで |

| つみたて投資枠の対応銘柄数 | 非対応 |

| 投資信託の対応銘柄数 | 12,000以上(ETF) |

| ポイント投資 | 可能 WAONポイント |

| 口座開設日数 | 最短3分 |

| 対応サービス | ロボアドバイザー |

WealthNavi for AEON CARDのクレカ積立設定方法

WealthNavi for AEON CARDのクレカ積立を設定するためには、口座開設を行いイオンカードの登録を行う必要があります。

カード番号、名義人、有効期限、セキュリティコードを入力し、その他の必要事項を入力・書類提出を行うと口座開設申込が完了します。

また、クレカ積立の購入方法については以下の手順で行います。

1.Webブラウザにて、「WealthNavi for AEON CARD」にログイン

2.「積立」メニューを開き、「積立を申し込む」ボタンを押します。

3.「クレジットカードで積立をする」を選択します。

4.「積立額」を入力し、「積立を申し込む」ボタンを押します。

カード利用日は積立の申し込み日によって、「9日」または「月末の前日」のどちらかが設定されます。一度設定されたカード利用日は変更することはできないため注意が必要です。

具体的な申し込み日と積立設定日については以下の通りとなるため、確認しておきましょう。

・「前月末日の2日前~当月7日」に設定した場合:9日

・「当月8日~当月末日の3日前」に設定した場合:月末の前日

9.「大和コネクト証券」+「UCカード」

「大和コネクト証券」+「UCカード」の組み合わせの特徴

大和コネクト証券は、スマートフォン専業証券会社であり、アプリから手軽に投資を行えるサービスです。

「大和コネクト証券」+「UCカード」のクレカ積立では、月のクレカ積立額に応じて最大0.5%の永久不滅ポイントがもらえます。

具体的な金額と還元率については、以下の表の通りです。

| 20,000円未満 | 0.1% |

| 20,000円以上30,000円未満 | 0.2% |

| 30,000円以上40,000円未満 | 0.3% |

| 40,000円以上50,000円未満 | 0.4% |

| 50,000円 | 0.5% |

また、永久不滅ポイントは有効期限がなくマイルへの交換レートが高いです。具体的には、200ポイントの永久不滅ポイントで500〜600のマイルへ交換できます。

そのため、マイルを貯めたい方やスマホで手軽に投資を行いたい人にとって、選択肢の1つと言えるでしょう。

UCカードの基本情報

| 年会費 | 1,375円(税込) |

| 申込条件 | 満18歳以上の方(高校生は除く) |

| ポイント還元率 | 0.1% (永久不滅ポイントへ還元) |

| 利用限度額 | 最大100万円 |

| 発行スピード | 最短5営業日 |

| 国際ブランド | Visa |

| 支払方法 | 1回払い 2回払い ボーナス一括払い リボ払い 分割払い |

| 締日/支払日 | 毎月10日締め/翌月5日支払い |

大和コネクト証券の基本情報

| 取引手数料(税込) | 無料 |

| クレカ積立の上限額 | 月100,000円まで |

| つみたて投資枠の対応銘柄数 | 29銘柄 |

| 投資信託の対応銘柄数 | 51銘柄 |

| ポイント投資 | 可能 永久不滅ポイント |

| 口座開設日数 | 最短翌営業日 |

| 対応サービス | 投資信託 NISA |

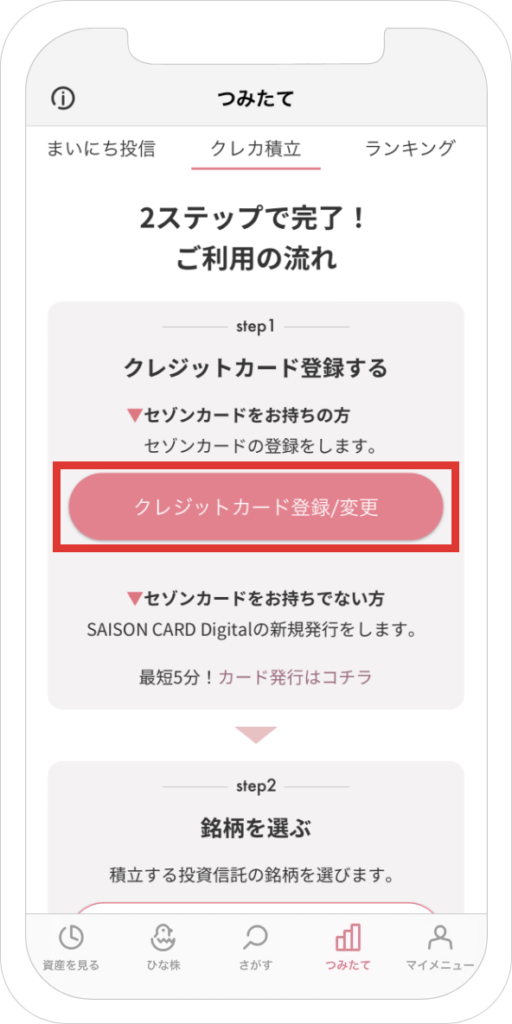

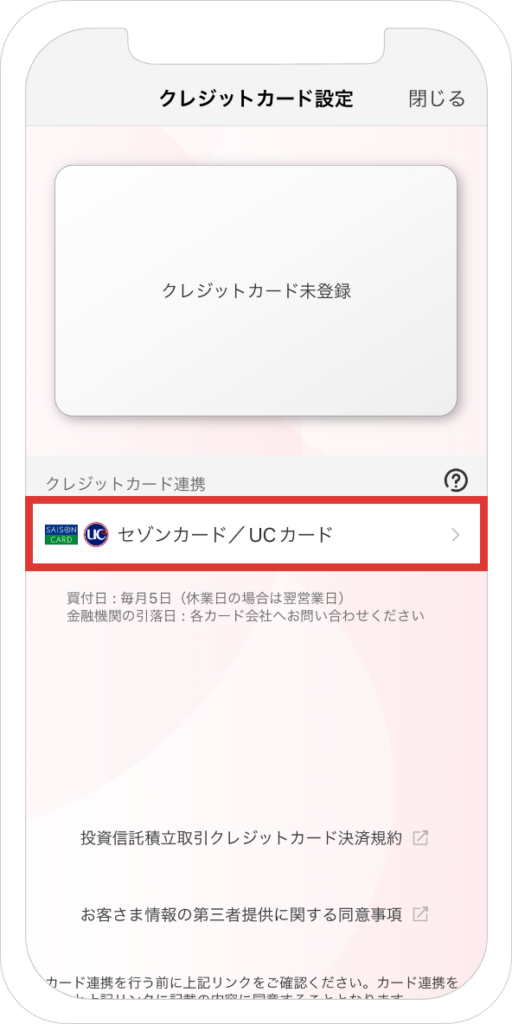

大和コネクト証券のクレカ積立設定方法

大和コネクト証券のクレカ積立を設定するためには、アプリを開き「つみたて・クレカ積立」タブから手続きを行います。

まず、「クレジットカード登録/変更」ボタンをタップします。

「クレジットカード連携」にある「セゾンカード/UCカード」をタップしましょう。

連携先のページが表示されるので、ログイン・サービス連携の同意を行い、クレジットカード情報を入力すると手続きが完了です。

10.「SBI証券」+「東急カード」

「SBI証券」+「東急カード」の組み合わせの特徴

「SBI証券」+「東急カード」のクレカ積立では、基本還元率0.25%のTOKYU POINTが貯まります。ただし、東急グループのサービス利用状況等に応じて最大3%に上がる点が特徴です。

そのため、東急グループを頻繁に利用する方であれば高い還元率を維持することが可能です。

東急カードの基本情報

| 年会費 | 1,100円(税込) ※初年度無料 |

| 申込条件 | 満18歳以上の方(高校生は除く) |

| ポイント還元率 | 1% (TOKYU POINTへ還元) |

| 利用限度額 | 最大100万円 |

| 発行スピード | 最短5営業日 |

| 国際ブランド | Visa Mastercard |

| 支払方法 | 1回払い 2回払い ボーナス一括払い リボ払い 分割払い |

| 締日/支払日 | 15日締め翌月10日払い |

SBI証券の基本情報

| 取引手数料(税込) | 国内株式の現物・信用取引:0円 投資信託:無料 |

| クレカ積立の上限額 | 月50,000円まで ※100,000円に引き上げされる予定 |

| つみたて投資枠の対応銘柄数 | 209銘柄 |

| 投資信託の対応銘柄数 | 2,575本 |

| ポイント投資 | 可能 Tポイント / Pontaポイント / dポイント / Vポイント |

| 口座開設日数 | 最短翌営業日 |

| 対応サービス | 株式・ETF取引(国内・海外) 投資信託 債権 FX 先物取引 CFD取引 金・銀・プラチナ NISA iDeCo |

SBI証券のクレカ積立設定方法

SBI証券のクレカ積立を設定するためには、カードの登録を行う必要があります。

まずは公式サイトにある「取引」から「投資信託」を選択しましょう。

投資信託の買付画面が表示されるので「クレジットカード」を選択しましょう。

「クレジットカード管理」というページで「カードを登録する」をクリックすると、クレジットカードの入力画面に移動します。

後は、クレジットカード番号やセキュリティコードなどの必要情報を入力すると登録は完了です。

また、積立の設定をしたい場合は「積立買付」から購入したい銘柄を選択します。

銘柄の購入ページにある「決済方法」で「クレジットカード」にチェックを入れると積立の設定が完了します。

11.「松井証券」+「JCB CARD W」

「松井証券」+「JCB CARD W」の組み合わせの特徴

松井証券は、アプリで投資信託の購入や運用、ロボアドバイザーによる提案などが受けられるため手軽にかつ初心者の方でも利用しやすいサービスです。

特徴は、100円からクレカ積立が行われることでリスクを最小限に抑えながら資産形成を考えていくことができることでしょう。

「松井証券」+「JCB CARD W」の組み合わせで毎月最大0.5%のポイントが貯められるためお得に資産形成が可能です。

また、購入時の手数料が無料で利用できることもメリットと言えるでしょう。

JCB CARD Wの基本情報

| 年会費 | 永年無料 |

| 申込条件 | 18歳以上39歳以下で、本人または配偶者に安定継続収入のある方。 高校生を除く18歳以上39歳以下で学生の方。 ※一部対象外の学校あり |

| ポイント 還元率 | 1%~10.5% ※還元率は交換商品により異なります。 |

| 利用限度額 | 公式サイト参照 |

| 発行 スピード | 最短5分(※) |

| 国際 ブランド | JCB |

| 支払方法 | 1回払い 2回払い ボーナス一括払い リボ払い 分割払い |

| 締日/支払日 | 公式サイト参照 |

※モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

松井証券の基本情報

| 取引手数料(税込) | 国内株式の現物・信用取引:0円~ 投資信託:無料 |

| クレカ積立の上限額 | 月100,000円まで |

| つみたて投資枠の対応銘柄数 | 273銘柄 |

| 投資信託の対応銘柄数 | 1,908本 |

| ポイント投資 | 可能 松井証券ポイント J-POINT(松井証券ポイントへ交換することで利用可能) |

| 口座開設日数 | 最短即日 |

| 対応サービス | 株式・ETF取引(国内・海外) 投資信託 FX 先物取引 ロボアドバイザー NISA iDeCo |

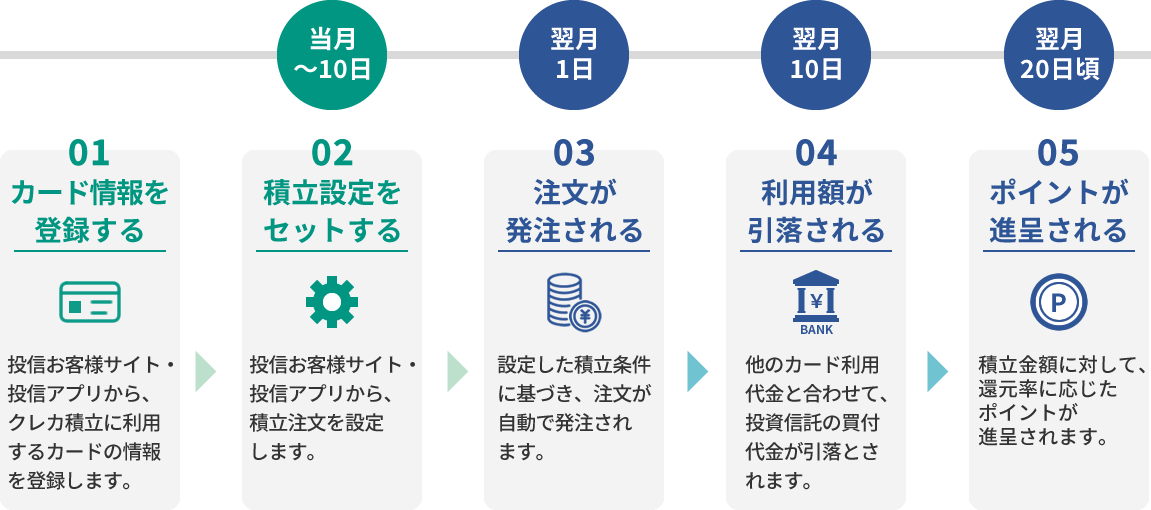

松井証券のクレカ積立設定方法

松井証券でクレカ積立設定を行う場合には投信アプリとJCBオリジナルシリーズのカードを準備しましょう。

設定方法については以下の通りです。

STEP1.カード情報を登録する

投信お客様サイト・投信アプリからクレカ積立に利用するカードの情報を登録する

STEP2.積立設定をセットする

投信お客様サイト・投信アプリから積立注文を設定する

STEP3.注文が発注される

設定した積立条件に基づき注文が自動で発注される

STEP4.利用額が引落される

他のカード利用代金と合わせて投資信託の買取代金が引落とされる

STEP5.ポイントが進呈される

積立金額に対して還元率に応じたポイントが進呈される

注文サイクルとしては、当月から10日までにSTEP2を完了し翌月1日に注文(STEP3)が行われます。翌月10日に引落が行われ約10日後の20日頃にはポイントが進呈される流れです。

クレカ積立におすすめのカード5選

クレカ積立の一番のメリットは「クレジットカードのポイントが貯まる」ことです。クレカ積立専用にクレジットカード発行するのも選択肢ですが、普段使いでもポイント還元率が高いクレジットカードを選択すると、複数枚持ちの手間を無くしながら高還元のメリットが期待できます。

ポイント還元率が高くクレカ積立にも使えるおすすめクレジットカードを比較表にまとめました。

| カード名 | クレカ積立の還元率 | 年会費 | ポイント還元率 | 国際ブランド | 発行までの期間 | 入会条件 | 公式サイト |

三井住友カード (NL) | 最大0.5% (Vポイントへ還元) (※1) | 永年無料 | 0.5%〜7% (※2) |   | 最短10秒 ※即時発行できない 場合があります。 | ●満18歳以上の方(高校生は除く) | 詳細を見る |

JCB CARD W | 0.5% (松井証券,SBI証券) | 永年無料 | 1%〜10.5% ※還元率は交換商品により 異なります。 |  | 最短5分(※3) | ●18歳以上39歳以下で本人または配偶者に安定継続収入のある方。 ●または高校生を除く18歳以上39歳以下の学生。 | 詳細を見る |

PayPayカード | 0.7% (PayPay証券) | 永年無料 | 1%〜5% |    | 最短5分 | ●高校生を除く満18歳以上の方 | 詳細を見る |

楽天カード | 0.5% (楽天証券) | 永年無料 | 1%〜3% |     | 1週間程度 | ●満18歳以上の方(高校生は除く) | 詳細を見る |

三井住友カード ゴールド(NL | 最大1% (Vポイントへ還元) (※1) | 5,500円 (税込) (※4) | 0.5%〜7% (※2) |   | 最短10秒 ※即時発行できない 場合があります。 | ●原則として、満18歳以上で本人に安定継続収入のある方。 | 詳細を見る |

※注釈

(※1)

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

(※2)

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

(※3)

モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

(※4)

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

まとめ

クレカ積立を活用することで、証券会社へ資金を入金することなく投資信託を購入できます。

また、利用金額や月の保有額に応じてポイントが貯まる点という特徴があります。

ただし、利用できる証券会社や対応するクレジットカードが限られています。

資産運用には様々な選択肢がありますので、色々と比較しながら自分に合う資産運用の方法を見つけてください。