カードローンは消費者金融や銀行、信販会社をはじめとするさまざまな会社から提供されています。

そのため、どのカードローンを選べばよいのか悩んでしまう方もいるかもしれません。

カードローンを選ぶ際にポイントとなるのは、金利や無利息期間、審査時間や限度額など、その人のニーズによって異なります。

そのため、自分がどのような条件で借入したいのかを理解しておくと、選びやすくなるでしょう。

ここでは、カードローンの専門家が厳選したランキングを紹介し、選び方やカードローンの使い方について説明します。

監修者の紹介

公認会計士・税理士:重松輝彦。

中央青山監査法人、あずさ監査法人という4大監査法人で経験を積み、平成24年8月に重松輝彦公認会計士事務所を設立。お金に関する専門用語を分かりやすく解説し、節税サポートなども得意とする。

おすすめなカードローン5選

カードローンは銀行や消費者金融、信販会社など様々な会社が取り扱っており、種類が豊富です。

そのため、どの商品が自分に合っているか分からないという人もいるのではないでしょうか。

ここでは、今回紹介する20社の中でも専門家が特におすすめと選んだカードローンについて、以下の5社をピックアップしました。

このランキングはカードローンを専門家が金利や無利息期間、利用限度額などを独自の観点で集計した結果をまとめています。

・すぐに審査を受けたい方におすすめ「アイフル」

・クレジットカード機能も利用したい人におすすめ「アコム」

・無利息期間を無駄なく活用したい人におすすめ「プロミス」

・返済しながらVポイントを貯めたい人におすすめ「SMBCモビット」

・楽天のサービスを利用している人におすすめ「楽天銀行スーパーローン」

特に、消費者金融会社のカードローンは審査時間が短く、契約後すぐにお金を借りられます。

目的に応じて利用しやすいカードローンは異なるため、自分に合った商品を探しましょう。

おすすめなカードローン5選の比較表

まずは、紹介するカードローン5社の基本的な情報について、以下の表にまとめました。

それぞれ金利や審査時間などの特徴が異なるため、カードローン選びの参考にしてください。

| カードローン | 金利(実質年率) | 限度額 | 審査時間 | 無利息期間 | WEB完結 | カードレス |

|---|---|---|---|---|---|---|

| JCB CARD LOAN FAITH | 3.0%~18.0% | 800万円 | 最短18分 | 最大30日 (契約日の翌日から) | ⚪️ | ⚪️ |

| アコム | 3.0%~18.0% | 800万円 | 最短20分 | 最大30日 (契約日の翌日から) | ⚪️ | ⚪️ |

| プロミス | 4.5%~17.8% | 500万円 | 最短3分 (※1) | 初回借入日の翌日から最大30日 | ⚪️ | ⚪️ |

| SMBCモビット | 3.0%~18.0% | 800万円 | 最短15分 (※2) | なし | ⚪️ | ⚪️ |

| 楽天銀行 スーパーローン | 1.9%〜14.5% | 800万円 | 最短翌営業日 | なし | ⚪️ | – |

※カードローンを専門家が金利や無利息期間、利用限度額などを独自の観点で集計したものを「おすすめ」と定義しており、当メディアで特定の商品を斡旋するものではありません。

(※1)お申込み時間や審査によりご希望に添えない場合がございます。

(※2)申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

すぐに審査を受けたい方におすすめ「アイフル」

アイフルの審査時間は最短18分と特に早く、急いで審査を受けたい人に向いています。

契約後にスマホアプリからセブン銀行ATM・ローソン銀行ATMで借入できるため、すぐに現金が必要な方にとって使いやすいでしょう。

さらに、はじめてアイフルでカードローンを契約した方限定で、以下の条件を満たすと現金5,000円がもらえるキャンペーンを実施中です。

1.アイフルとの契約が初めての方

2.専用ページからのお申込みであること

3.契約時に利用限度額を「30万円以上」に設定すること

4.契約完了時点でWEBから本人名義の金融機関口座の振替登録が完了していること

上記の条件を満たした場合、登録した金融機関口座宛に5,000円が振り込まれてお得なため、この機会にアイフルの申込を検討してみましょう。

アイフルの基本情報

| 申込条件 | 満20歳以上69歳までの方 定期的な収入と返済能力を有する方 |

| 金利(実質年率) | 3.0%~18.0% |

| 限度額 | 最大800万円 |

| 審査時間 | 最短18分 |

| 融資時間 | 最短18分 |

| 無利息期間 | 契約日の翌日から最大30日 |

| WEB完結申込 | ○ |

| カードレス | 対応 |

クレジットカード機能も利用したい人におすすめ「アコム」

アコムでは『ACマスターカード』というクレジットカード機能付きのカードローンが提供されています。

お金を借りるだけでなく、ネットショッピングや店舗の支払いにも利用できるため、クレジットカードも作りたいという方に便利です。

最短20分で審査が完了し、自動契約機(むじんくん)コーナーを利用すると即日でカードを受け取れます。

そのため、すぐにカードを発行しお金を借りたい人にとって役立つでしょう。

2023年に入社した以下の方を対象に、抽選で5人に1人10,000円のQUOカードPayがもらえます。

・契約時点で20歳~27歳の方

・2023年4月に入社した正社員の方

・専用ページから申込した方

社会人になり、万が一の際に備えてカードローンを持っておきたいという人は、上記のキャンペーンを活用してみましょう。

アコムの基本情報

| 申込条件 | 18歳以上(高校生を除く)の安定した収入と返済能力を有する方 当社基準を満たす方 |

| 金利(実質年率) | 3.0%~18.0% |

| 限度額 | 最大800万円 |

| 審査時間 | 最短20分 |

| 融資時間 | 最短20分 |

| 無利息期間 | 契約日の翌日から最大30日 |

| WEB完結申込 | ○ |

| カードレス | 対応 |

無利息期間を無駄なく活用したい人におすすめ「プロミス」

プロミスの無利息期間は『初回借入日の翌日から最大30日』となっています。

多くの消費者金融では『初回契約日の翌日』から無利息期間が計算されるため、すぐにカードローンを使う予定がない方にとって便利です。

そのため、なるべく利息を抑えて借入したいという人に適しているでしょう。

さらに、プロミスでは、アプリの利用や毎月のご返済に応じて『Vポイント』が貯まります。

・はじめてプロミスを契約した方に500ポイント

・Vポイントのお申込で500ポイント

・プロミスアプリで会員サービスにログインすると10ポイント

・利息の支払い200円ごとに1ポイント

貯まったポイントはネットショッピングや店舗での支払いに利用できるだけでなく、景品や他社ポイントへの交換も可能です。

また、三井住友カード・三井住友銀行の取引でもVポイントが貯まるため、カードローンをお得に利用したい方に向いているでしょう。

プロミスの基本情報

| 申込条件 | 年齢18~74歳のご本人に安定した収入のある方。 |

| 金利(実質年率) | 4.5%~17.8% |

| 限度額 | 最大500万円 |

| 審査時間 | 最短3分(※) |

| 融資時間 | 最短3分(※) |

| 無利息期間 | 初回借入日の翌日から最大30日 |

| WEB完結申込 | ○ |

| カードレス | 対応 |

※お申込み時間や審査によりご希望に添えない場合がございます。

返済しながらVポイントを貯めたい人におすすめ「SMBCモビット」

SMBCモビットは利息返済時にVポイントが貯まるカードローンです。

200円の利息返済ごとに1ポイントが貯まるため、普段Vポイントを利用している人にとって役立ちます。

さらに、SMBCモビットは、コンビニや郵便局でローンカードの受け取りができます。

WEB完結申込を利用した方で自宅に郵送物が届くのを避けたい場合は、SMBCモビットを利用すると便利でしょう。

SMBCモビットの基本情報

| 申込条件 | 満年齢20才~74才の安定した収入のある方 (当社基準を満たす方) |

| 金利(実質年率) | 3.0%~18.0% |

| 限度額 | 最大800万円 |

| 審査時間 | 最短15分 |

| 融資時間 | 最短15分 |

| 無利息期間 | なし |

| WEB完結申込 | ○ |

| カードレス | 対応 |

※審査時間・融資時間は、申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

楽天のサービスを利用している人におすすめ「楽天銀行スーパーローン」

楽天銀行スーパーローンは、契約時に楽天ポイントがもらえるカードローンです。

・カードローン入会で1,000ポイント

・カードローンの利用額に応じて最大30,000ポイント

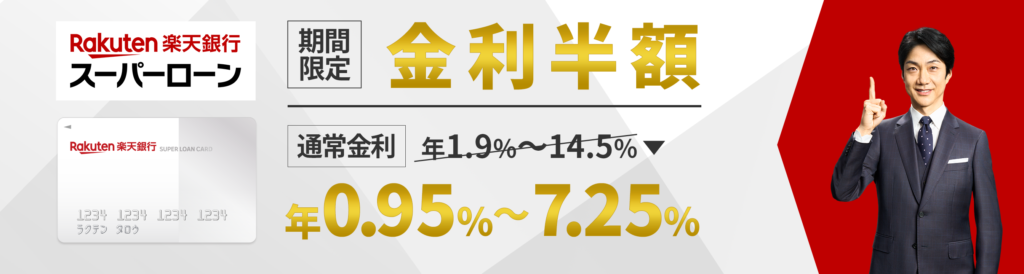

金利は年1.9%〜14.5%と高水準であり、借換や他社ローンのおまとめにも使いやすいです。

また、楽天会員ランクに応じて審査優遇が受けられるため、審査に不安がある方でも申込しやすいでしょう。

キャンペーンを活用することで、期間中は0.95%〜7.25%(年率)の金利で借入できるため、この機会の申込がお得です。

楽天銀行スーパーローンの基本情報

| 申込条件 | (1)満年齢20歳以上62歳以下の方(※1) (2)日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) (3)お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 (4)楽天カード株式会社またはSMBCファイナンスサービス株式会社の保証を受けることができる方(※2) ※1但し、パート・アルバイトの方、及び専業主婦の方は60歳以下 ※2当行が認めた場合は不要 |

| 金利(実質年率) | 1.9%〜14.5% |

| 限度額 | 最大800万円 専業主婦の場合は最大50万円 |

| 審査時間 | 最短翌営業日 |

| 融資時間 | 最短翌営業日 |

| 無利息期間 | なし |

| WEB完結申込 | ○ |

| カードレス | 非対応 |

カードローンを選ぶ際に注目するポイント

カードローンの選び方が分からないという人は、以下の5点を参考にしましょう。

・審査・融資スピード

・金利

・審査通過率

・在籍確認の有無

・無利息期間

ポイント1.審査・融資スピード

すぐに借入したい方は、審査時間の短いカードローンを選ぶことがポイントです。

カードローンの申し込みから借入までに時間がかかる工程が「審査」であるため、短いほど早く融資を受けられます。

特に、消費者金融系カードローンでは、最短即日審査に対応しておりスピーディな借入が可能です。

| 会社名 | 審査時間 |

|---|---|

| アイフル | 最短18分 |

| アコム | 最短20分 |

| プロミス | 最短3分(※1) |

| SMBCモビット | 最短15分(※2) |

| レイク | 最短15秒 |

(※1)お申込み時間や審査によりご希望に添えない場合がございます。

(※2)申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

上記のように、大手消費者金融の場合は、最短数秒〜数十分程度で審査が完了することもあります。

審査完了後は契約手続きを行うとすぐに借入できるため、なるべく早く融資を受けたい場合は審査スピードに注目すると良いでしょう。

ポイント2.金利

カードローンの金利は毎月支払う利息に影響を与える要素のため、なるべく低い方が返済負担を抑えられます。

カードローンでは、毎月「元金+利息」を返済する必要があります。

利息は「借入元金×金利×借入日数÷365(日)」で計算されるため、金利が高いほど利息も多くかかるという仕組みです。

一般的には、消費者金融カードローンに比べて銀行カードローンの方が金利が低い傾向にあります。

ただし、消費者金融は「無利息期間」があるため、短期間の利用なら消費者金融の方が利息を抑えられる可能性があるでしょう。

ポイント3.審査通過率

審査通過率とは、カードローンの新規申込者のうち、審査に通過した人の割合を示す数字です。

審査通過率は、すべての金融機関が公表しているわけではありません。

また、申込者の属性によって影響を受けやすい数値であり「審査通過率が高い=審査に通りやすい」わけではないため、あくまでどのくらいの人が審査に通っているのかを参考にする程度でとどめておきましょう。

ポイント4.在籍確認の有無

在籍確認とは、申込時に申告した勤務先に勤めているかを電話等により確認することです。

大手消費者金融などでは、在籍確認の電話連絡を省略するケースがあります。

もし、職場に電話が来てほしくない人は、在籍確認のないカードローンを選ぶと、連絡を避けられるでしょう。

ポイント5.無利息期間

カードローンの中には、無利息期間が用意されている場合があります。

無利息期間中は元金の支払いのみで良いため、支払う利息を抑えられることがメリットです。

主に大手消費者金融で提供されていることが多く、それぞれ以下の無利息期間となっています。

| 会社名 | 無利息期間 |

|---|---|

| アイフル | 契約日の翌日から30日間 |

| アコム | 初回借入日の翌日から30日間 |

| プロミス | 契約日の翌日から30日間 |

| レイク | 契約日の翌日から30日間 ・条件を満たすと以下2つも選択可能 契約日の翌日から60日間 契約日の翌日から180日間(借入額5万円まで) |

無利息期間の適用される日数や、「いつから無利息期間が始まるか」はカードローンごとに異なるため、自分の借り入れスタイルに合わせて比較しましょう。

【厳選20社】カードローンおすすめ人気ランキング

ここからは、専門家独自に集計したカードローンの人気ランキングについて、紹介してきます。

このランキングではカードローンを専門家が金利や無利息期間、利用限度額などを独自の観点で集計した結果をまとめています。

それぞれのカードローンの特徴については、以下の表で比較しているので、参考にしてください。

| 申込方法 | 金利(実質年率) | 限度額 | 審査時間 | 無利息期間 | WEB完結 | カードレス |

|---|---|---|---|---|---|---|

| アイフル | 年3%~18% | 800万円 | 最短18分 | 最大30日 (契約日の翌日から) | ⚪️ | ⚪️ |

| アコム | 年3%~18% | 800万円 | 最短20分 | 最大30日 (契約日の翌日から) | ⚪️ | ⚪️ |

| プロミス | 年4.5%~17.8% | 500万円 | 最短3分 (※1) | 最大30日 (初回借入日の翌日から) | ⚪️ | ⚪️ |

| SMBCモビット | 年3%~18% | 800万円 | 最短15分 (※2) | なし | ⚪️ | ⚪️ |

| 楽天銀行 スーパーローン | 年1.9%〜14.5% | 800万円 | 最短翌営業日 | なし | ⚪️ | – |

| 三菱UFJ銀行 カードローン 「バンクイック」 | 年1.8%〜14.6% | 500万円 | 最短即日 | なし | ⚪️ | – |

| レイク | 年4.5%~18% | 500万円 | 最短15秒 | 30日〜180日 (契約日の翌日から) | ⚪️ | ⚪️ |

| オリックス銀行 カードローン | 年1.7%~14.8% | 800万円 | 翌営業日以降 | 最大30日 (契約日の翌日から) | ⚪️ | – |

| 住信SBI ネット銀行 カードローン | 年1.89%~14.79% | 1,000万円 | 数日 | なし | ⚪️ | – |

| JCBカードローン FAITH | 年1.3%~12.5% | 900万円 | 最短即日 | なし | ⚪️ | – |

| ORIX MONEY | 年1.5%~17.8% | 800万円 | 最短60分 | なし | ⚪️ | ⚪️ |

| dスマホローン | 年3.9%~17.9% | 300万円 | 最短即日 | なし | ⚪️ | ⚪️ |

| みずほ銀行 カードローン | 年2%〜14% | 800万円 | 翌営業日以降 | なし | ⚪️ | – |

| 三井住友銀行 カードローン | 年1.5%〜14.5% | 800万円 | 最短即日 | なし | ⚪️ | ⚪️ |

| 横浜銀行 カードローン | 年1.5%〜14.6% | 最大1,000万円 | 最短即日 | なし | ⚪️ | – |

| auじぶん銀行 カードローン | 年1.48%~17.5% | 800万円 | 最短1時間 | なし | ⚪️ | – |

| PayPay銀行 カードローン | 年1.59%~18% | 1,000万円 | 最短翌日 | 最大30日 (初回借入日から) | ○ | – |

| セブン銀行 カードローン | 年12%~15% | 300万円 | 最短翌日 | なし | ○ | ○ |

| イオン銀行 カードローン | 年3.8%~13.8% | 800万円 | 非公開 | なし | ○ | – |

| UI Support | 年13.5% | 10万円 | 非公開 | なし | ○ | – |

※カードローンを専門家が金利や無利息期間、利用限度額などを独自の観点で集計したものを「おすすめ」と定義しています。また、当メディアで特定の商品を斡旋するものではありません。

(※1)お申込み時間や審査によりご希望に添えない場合がございます。

(※2)申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

1位.アイフル

アイフルがおすすめな理由

・審査時間が最短18分とスピーディー

・契約日の翌日から30日は利息がかからない

・スマホアプリからセブン銀行ATM・ローソン銀行ATMですぐに借入できる

アイフルの基本情報

| 申込条件 | 満20歳以上69歳までの方 定期的な収入と返済能力を有する方 |

| 金利(実質年率) | 3.0%~18.0% |

| 限度額 | 最大800万円 |

| 審査時間 | 最短18分 |

| 融資時間 | 最短18分 |

| 無利息期間 | 契約日の翌日から最大30日 |

| WEB完結申込 | ○ |

| カードレス | 対応 |

アイフルの特徴

アイフルは最短18分の審査に対応しているため、すぐに借入したい人にとって便利です。

無利息期間も契約日の翌日から最大30日間利用できるため、短期間の借入を行う場合は支払う利息を抑えられます。

そのため、ローンカードなしでお金を借りたいという人にとって役立つでしょう。

アイフルの良い口コミ

手続きしやすいカードローンでした

引用元:価格.com

完済までかなりスムーズ手続きできて利用して良かったです。特に、審査スピードの早さが素晴らしいと思います。

手元にお金がなかったので即日入金で大変助かった。記憶が定かではないが確か初月は金利0だった気がして、それが良かった。カードも無味なデザインで財布に入れておいても違和感がなくよかった。

引用元:ORICON NEWS

登録から僅か30分程度で借入れできた。上限も見込みより多かった。

引用元:ORICON NEWS

アイフルの悪い口コミ

返済方法について、毎月の口座引き落とし額を変更できないこと。返済額は毎月一定で、追加返済する場合は振り込みをする必要があったが大変面倒であった。

引用元:ORICON NEWS

金利が高く、なかなか元本が返済できないため、分割だとたとえ定額の借入でもズルズルと返済期間が延びるため、金利だけ払っているようなものだった。

引用元:ORICON NEWS

コールセンターへの接続が繋がり難いとき、結構な時間、待たされた。

引用元:ORICON NEWS

2位.アコム

アコムがおすすめな理由

・最短20分で審査に対応

・ショッピング機能付きカードローンが利用できる

・契約日の翌日から30日利息がかからない

アコムの基本情報

| 申込条件 | 18歳以上(高校生を除く)の安定した収入と返済能力を有する方 当社基準を満たす方 |

| 金利(実質年率) | 3.0%~18.0% |

| 限度額 | 最大800万円 |

| 審査時間 | 最短20分 |

| 融資時間 | 最短20分 |

| 無利息期間 | 契約日の翌日から最大30日 |

| WEB完結申込 | ○ |

| カードレス | 対応 |

アコムの特徴

アコムは最短20分の審査に対応し、契約日の翌日から最大30日の無利息期間が提供されているカードローンです。

「ACマスターカード(クレジットカード)」というクレジットカード機能付きのカードローンも提供されており、ショッピング機能も利用したい場合に利便性が高いです。

また、申し込みの際にオペレーターと画面を共有しながら手続き方法を説明してもらえるため、初めてのカードローンでやり方が分からない場合に活用できます。

アコムの良い口コミ

審査手続きは難しくなく、オペレータの方も丁寧だったのでスムーズに手続きできました。

引用元:価格.com

金利は少し高いとは思いますが、急に必要な時の手間を考えると問題ない価格だと思います。初めて利用だと金利0円になるサービスもあるので初めての人は特に利用しやすくなると思います。

CMでよく見るカードローンだったので安心して借入できました。審査スピードが早かったので急な出費に助かりました。

引用元:価格.com

急な出費があったので審査スピードが早いカードローンを検索して出てきたので利用しました。

引用元:価格.com

口コミの評判も良かったですし、CMも拝見したことがあったので信頼できる会社だと思いました。

審査もとてもスムーズに進めましたし、手続きも簡単だったので借入までとても早かったです。

オペレーターの方がとても親切だったのが好印象でした。

アコムの悪い口コミ

審査スピードは想像以上に早く、手続きも簡単ですぐに審査が終了して借り入れることが出来ました。ただし金利が今よりも高い時期でしたので返済当初は金利部分のウエイトが高く、借入残高が減っている感覚がないのには困りました。

引用元:価格.com

返済方法がアコムのATMに行かなければならないので手間に感じます。コンビニなどのATMでも支払いは可能なようですが、手数料を毎回とられるので、手数料も利子のように感じて嫌な気持ちになるので、徒歩30分のアコムまでいつも行っています。もう少し便利になればとは思います。

引用元:価格.com

3位.プロミス

プロミスがおすすめな理由

・審査時間は最短3分(※)とスピーディー

・無利息期間は「初回借入日の翌日から」

・返済しながらVポイントが貯まる

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスの基本情報

| 申込条件 | 年齢18~74歳のご本人に安定した収入のある方。 |

| 金利(実質年率) | 4.5%~17.8% |

| 限度額 | 最大500万円 |

| 審査時間 | 最短3分(※) |

| 融資時間 | 最短3分(※) |

| 無利息期間 | 初回借入日の翌日から最大30日 |

| WEB完結申込 | ○ |

| カードレス | 対応 |

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスの特徴

プロミスは、審査時間・融資時間がともに最短3分(※)と、大手消費者金融の中でも特にスピーディーなカードローンです。

※お申込み時間や審査によりご希望に添えない場合がございます。

無利息期間が契約日の翌日ではなく「初回借入日の翌日」から適用されることがポイントであり、すぐに借入する予定がない場合でも無利息期間を消費してしまうことがありません。

また、利息の支払い200円ごとにVポイントが貯まることも特徴です。

貯まったVポイントを返済に使用することもできるため、毎月の支払い負担を抑えることにもつながります。

プロミスの良い口コミ

最近CMで見る機会も多かったので利用してみました。

引用元:価格.com

審査もスピーディーで借入もとてもしやすかったです。

アプリでも手続きできるのでとても便利だなと思いました。ぜひまた利用したいと思います。

有名な会社だったので信頼度も高かったですし、それ以上に審査スピードの早さが返済のしやすさに驚きました。また利用したいです。

引用元:価格.com

すぐにお金が必要でしたが手続きも簡単で借入しやすいカードローンでした。

引用元:価格.com

金利のキャンペーンがあるので初めての人でも借入しやすいです。

プロミスの悪い口コミ

借り入れから1か月頃経った時、突然電話が!

引用元:価格.com

何事かと思ったら、現在の職場の確認と収入証明書の提出のお願いでした。

50万しか借りていないにも関わらず証明書の提出を求められ、質問したところ

あくまで「お願い」との事。。

他で借入した銀行では全くそのような事はなく、驚きました!

今回は急にお金が必要だったため、銀行借入よりも金利が高いのは承知していましたが返済の際は、やはり実感はします。ただし返済方法は近くのコンビニのATMでの払込OKで容易です。借入金額が引くければ今後利用してもと思いますが、高額の借入は金利を考えると控えようとは思います。

引用元:価格.com

4位.SMBCモビット

SMBCモビットがおすすめな理由

・LINEと連携が可能

・LINE Pay送金で借入できる

・返済時にVポイントが貯まる

SMBCモビットの基本情報

| 申込条件 | 満年齢20才~74才の安定した収入のある方 (当社基準を満たす方) |

| 金利(実質年率) | 3.0%~18.0% |

| 限度額 | 最大800万円 |

| 審査時間 | 最短15分 |

| 融資時間 | 最短15分 |

| 無利息期間 | なし |

| WEB完結申込 | ○ |

| カードレス | 対応 |

※審査時間・融資時間は、申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

SMBCモビットの特徴

SMBCモビットはLINEと連携できるカードローンで、LINEのトーク画面からカードローンの会員ページへ手軽にアクセスできる利便性の高さが特徴です。

無利息期間はありませんが、利息200円ごとの返済でVポイントが貯まり、そのまま返済に充てることも可能です。

また、LINE Payに借入金を送金できるというサービスも提供しており、電子マネーでお買い物する際にチャージが不足していてもすぐに支払いができます。

SMBCモビットの良い口コミ

全体的にわかりやすく利用しやすかったです。オペレーターの方も親切でした。返済もすぐにできました。

引用元:価格.com

友人が利用していたので私も初めてでしたが、急に物入りだったので利用しました。

引用元:価格.com

借入がとてもしやすく、完済も予定していたより早めに終わったので印象がとても良いです。

CMで見かけるカードローンだったので急な出費の際に利用しました。

引用元:価格.com

審査が時間かかりそうなイメージだったのですが、かなりスピーディーに進んですぐに審査が通ったのが驚きでした。

申し込みの時間が24時間いつでも大丈夫というのはとても素晴らしいと思います。

SMBCモビットの悪い口コミ

スマホのWEBから簡単に申し込みでき サービスもいいと思います。少し金利が高い方なのかな?

引用元:価格.com

【借入金利】

引用元:価格.com

金利は普通だと思います。

【サービスの質】

特にこれといった良いサービスはなかったです。

ネット申し込みでしたので審査の結果はメールで来て、入会後に借入ができますが

引用元:価格.com

銀行振り込みの方は土日などは翌日になり、金利が少し高いのがモビットの欠点かもしれません。

5位.楽天銀行スーパーローン

楽天銀行スーパーローンがおすすめな理由

・楽天会員のランクに応じて金利が優遇

・契約+利用残高に応じて楽天ポイントが貯まる

・専業主婦の申し込みも可能

楽天銀行スーパーローンの基本情報

| 申込条件 | (1)満年齢20歳以上62歳以下の方(※1) (2)日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) (3)お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 (4)楽天カード株式会社またはSMBCファイナンスサービス株式会社の保証を受けることができる方(※2) ※1但し、パート・アルバイトの方、及び専業主婦の方は60歳以下 ※2当行が認めた場合は不要 |

| 金利(実質年率) | 1.9%〜14.5% |

| 限度額 | 最大800万円 専業主婦の場合は最大50万円 |

| 審査時間 | 最短翌営業日 |

| 融資時間 | 最短翌営業日 |

| 無利息期間 | なし |

| WEB完結申込 | ○ |

| カードレス | 非対応 |

楽天銀行スーパーローンの特徴

楽天銀行スーパーローンは、楽天会員向けのサービスが豊富なカードローンです。

審査は楽天会員のランク(ダイヤモンドやプラチナなど)に応じて優遇されるため、普段から楽天のサービスを利用している人は利便性が高いです。

また、新規契約で1,000ポイント、カードローンの残高に応じて最大30,000ポイントの楽天ポイントが付与されます。

また、専業主婦の方でも利用限度額50万円までに限り申し込み可能です。

楽天銀行スーパーローンの良い口コミ

全体的に満足でした。金利が低めなのでリピートしたいと思います。

引用元:価格.com

楽天ポイントがもらえるキャンペーンもあったりするので、楽天銀行の口座を持っている方には特にお勧めしたいです。

普段から楽天銀行を利用しているので初めてでしたが、抵抗感もなく利用できました。

引用元:価格.com

申し込みや返済などの手続きも簡単でした。

口コミ評価が高かったのと、楽天銀行をよく利用しているので同じ系列でもある楽天スーパーローンを利用させていただきました。

引用元:価格.com

審査スピードはとても早くて、審査に必要な手続きも簡単だったので安心しました。

楽天銀行スーパーローンの悪い口コミ

【審査スピード】

引用元:価格.com

審査スピードは 2日ほどかかりました。思ったよりは早かったです。

【借入金利】

金利は 軒並みではないでしょうか

通常のカードローンとしての機能は全て揃ってますので審査も早く不便を感じたことはあまりありません。

引用元:価格.com

引き落とし返済の反映が他と比較すると時間がかかる(5営業日くらい)ので少し違和感。

他は・・・いきなり利用停止もあるみたいで要注意。

6位.三菱UFJ銀行カードローン「バンクイック」

三菱UFJ銀行カードローン「バンクイック」がおすすめな理由

・最短即日融資に対応している銀行カードローン

・三菱UFJ銀行とコンビニATMの手数料が無料

・最小返済額は月1,000円から対応

三菱UFJ銀行カードローン「バンクイック」の基本情報

| 申込条件 | 年齢が満20歳以上65歳未満の国内に居住する個人のお客さまで、保証会社(アコム株式会社)の保証を受けられるお客さま。 原則安定した収入があるお客さま。 ※外国人のお客さまは永住許可を受けている方が対象となります。 |

| 金利(実質年率) | 1.8%〜14.6% |

| 限度額 | 最大500万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | なし |

| WEB完結申込 | ○ |

| カードレス | 非対応 |

三菱UFJ銀行カードローン「バンクイック」の特徴

三菱UFJ銀行カードローン「バンクイック」は、銀行カードローンでありながら、土日の審査や最短即日審査に対応しているカードローンです。

そのため、金利を抑えながら早く借入したい場合に活用できます。

また、三菱UFJ銀行ATMとコンビニATMの手数料が無料のため、現金の借入がメインの場合に役立つでしょう。

最小返済額は月1,000円からと、ゆっくりと返済していきたい場合にも活用できます。

三菱UFJ銀行カードローン「バンクイック」の良い口コミ

金利は低めでサポートもしっかりとしているので借りやすい印象ですね。

引用元:価格.com

審査スピードはとても早くて、最初に行う手続きもそこまで難しくなかったので安心でした。

引用元:価格.com

金利については銀行のカードローンの中では低い金利だと思います。

返済はATMを利用しましたが、手数料がかからないのはとてもありがたいサービスでした。

大手銀行なのでシステムが安定しており、信頼性が高いです。

引用元:価格.com

三菱UFJ銀行カードローン「バンクイック」の悪い口コミ

14.6%という、金利、

引用元:価格.com

今の時代正直高いです。

まぁ~、惑わされる数字なんでしょうね。

対応は一番だと感じます。

借りた金額を、同じUFJの通帳に振り込む手続きをしていますが、振込されるまでに時間がかかりすぎます。3時間たってもまだ入っていませんでした。他の銀行では、よその銀行に振り込む場合でも、5~30分くらいで振込されます。

引用元:価格.com

金利はそれほど低くありませんでしたが、借り入れのしやすさと、

引用元:価格.com

大手という信頼感で利用しました。

サービスは期待していたよりもよくはなく、平均並といったところ。

もう少し金利が低ければメリットはあると思いますが・・・。

7位.レイク

レイクがおすすめな理由

・審査結果は最短15秒で表示

・最短25分の融資時間でスピーディな借入が可能

・無利息期間が複数提供されている

レイクの基本情報

| 申込条件 | 満20歳以上70歳以下のお客さまで、安定した収入のあるお客さま(パート・アルバイトで収入のあるお客さまも可) |

| 金利(実質年率) | 4.5%~18.0% |

| 限度額 | 最大500万円 |

| 審査時間 | 最短15秒 |

| 融資時間 | 最短25分 |

| 無利息期間 | 30日〜180日 |

| WEB完結申込 | ○ |

| カードレス | 対応 |

レイクの特徴

レイクは無利息期間が3種類提供されており、条件を満たした方であれば自由に選んで利用可能です。

・誰でも利用可能

30日

・条件を満たすと利用可能

60日

180日(借入金額5万円まで)

また、審査時間は最短15秒と非常に早く、すぐに結果を知りたい場合に活用できます。

融資までの最短時間は25分であるため、即日で借入できる可能性もあるでしょう。

レイクの良い口コミ

ウェブからの申し込みができるのが一番のメリットだと思います。初めてでも手続きしやすいですし、イメージしていたよりもすぐに返済できたのでまた利用したいです。

引用元:価格.com

特に何も問題なく完済までスムーズに進めることができました。

引用元:価格.com

WEB申し込みがしやすかったのでまた利用したいです。

全体的に不満もなく、むしろ利用してなかったことが悔やまれるくらい利用しやすいカードローンでした。

引用元:価格.com

審査スピードの早さが特に良かったです。

レイクの悪い口コミ

金利は他社さんと同じくらいか少し高いと思います。キャンペーンもあるので金利の高さは影響なしでした。

引用元:価格.com

【借入金利】

引用元:価格.com

18%で少し高いので、きっちり返済して行きたいです。

8位.オリックス銀行カードローン

オリックス銀行カードローンがおすすめな理由

・無利息期間が契約日の翌日から30日

・ガン保障特約付きプラン「Bright」への加入の申し込みも可能

オリックス銀行カードローンの基本情報

| 申込条件 | 原則、毎月安定した収入のある方で、申込時の年齢が満20歳以上69歳未満の方、かつ日本国内にご在住の方(外国籍の方は、永住者または特別永住者の方) |

| 金利(実質年率) | 1.7%~14.8% |

| 限度額 | 最大800万円 |

| 審査時間 | 最短翌営業日以降 |

| 融資時間 | 最短翌営業日以降 |

| 無利息期間 | 契約日の翌日から30日 |

| WEB完結申込 | ○ |

| カードレス | 非対応 |

オリックス銀行カードローンの特徴

オリックス銀行カードローンは、銀行の中では珍しく、無利息期間が提供されているカードローンです。

金利が年1.7%~14.8%でありながら、無利息期間も30日提供されているため、なるべく利息を抑えたい場合に活用できます。

また、カードローン契約者は、ガン保障特約付きプラン「Bright」への加入の申し込みも可能です。

「死亡・高度障害」または「ガンと診断確定された」ときの借入残高を0円にしてくれるため、万が一の際にも安心でしょう。

オリックス銀行カードローンの良い口コミ

ネットのサイトは見やすいですし、審査・借り入れのスピードや金利も特に問題はないので、初めての人でもお勧めです。

引用元:価格.com

田舎に住んでいるので自宅でできるウェブからの申し込み可能なこちらを利用しました。

引用元:価格.com

手続きも難しくなく、借入返済もスムーズだったのがとても良かったです。

審査もしっかりしていて、借り入れ返済のしやすさが際立っていて利用してよかったなと心から思いました。

引用元:価格.com

オリックス銀行カードローンの悪い口コミ

審査スピードが少しかかるので、時間の余裕のある時に利用するのがおすすめです。

引用元:価格.com

審査は3日程で連絡がありましたが カードが届くまで1週間以上かかります。

引用元:価格.com

9位.住信SBIネット銀行 カードローン

住信SBIネット銀行 カードローンがおすすめな理由

・スマホアプリで借入できる

・「SBI証券口座」保有登録で、基準金利から年0.5%の金利優遇

・年1.89%~14.79%の低金利

住信SBIネット銀行 カードローンの基本情報

| 申込条件 | 次の条件を満たす個人 ・申し込み時の年齢が満20歳以上65歳以下 ・安定継続した収入がある ・外国籍の場合、永住者 ・保証会社からの保証を受けられる ・当社の普通預金口座を保有している |

| 金利(実質年率) | 1.89%~14.79% |

| 限度額 | 最大1,000万円 |

| 審査時間 | 数日 |

| 融資時間 | 数日 |

| 無利息期間 | – |

| WEB完結申込 | ○ |

| カードレス | 対応 |

住信SBIネット銀行 カードローンの特徴

住信SBIネット銀行 カードローンは、年1.89%~14.79%と、金利の低さが特徴のカードローンです。

「SBI証券口座」の保有登録で、基準金利から年0.5%の金利優遇が受けられます。そのため、年1.39%~14.29%の金利で利用できることが魅力です。

また、前月末借入残高が10万円の場合、毎月の返済額は2,000円と少額の返済にも対応しています。

住信SBIネット銀行 カードローンの良い口コミ

全体的に満足度は高いです。特に手数料が無料なのは会社を選ぶ決め手になりました。

引用元:価格.com

初めて利用しましたが、審査から完済までとてもスムーズで安心して利用することができました。

引用元:価格.com

スマホアプリも利用できるので出先でも残高確認ができる利便性が良かったです。

有名なネット銀行であり、すでに普通銀行口座を持っていたこともあってか審査スピードは早かったです。証券口座を登録しておりメインでよくこちらの銀行を使っているので、金利は条件が合っており元々低いのがさらに低くなっていました。

引用元:価格.com

住信SBIネット銀行 カードローンの悪い口コミ

金額が小さいほど利息アップ率が高いので、金額次第では民間金融のほうがお得かも。

引用元:価格.com

【審査スピード】

引用元:価格.com

急ぎで借入希望の人には向いてないかも。

【借入金利】

15%くらいでした。

10位.JCBカードローン FAITH

JCBカードローン FAITHがおすすめな理由

・最大2.5ヶ月分の利息がキャッシュバックされる

・年1.3%~12.5%と低金利

・最短即日審査&融資に対応

JCBカードローン FAITHの基本情報

| 申込条件 | 20歳以上69歳以下で、ご本人に毎月安定した収入のある方 |

| 金利(実質年率) | 1.3%~12.5% |

| 限度額 | 最大900万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | – |

| WEB完結申込 | ○ |

| カードレス | 非対応 |

JCBカードローン FAITHの特徴

JCBカードローン FAITHは、金利が年1.3%~12.5%と低金利です。キャッシング1回払いの場合は「年5%」で利用できます。

最短即日審査に対応しており、契約後はカードが自宅に届く前でも振込による借入が可能です。

また、無利息期間はありませんが、期間限定で2.5ヶ月分の利息をキャッシュバックしてくれるキャンペーンを開催しているため、返済の負担を抑えられます。

JCBカードローン FAITHの良い口コミ

聞き慣れている会社だったこともあり、初めての利用でしたが完済までスムーズでした。

引用元:価格.com

金利・使いやすさももちろん魅力的ですが、JCBであることの安心感は他社のカードローン比べると

引用元:価格.com

かなりいいです。財布にはいっていてもクレジットカードみたいで違和感がありません。

今後も使っていきたいと思います。

買い物(店舗・ネット)とキャッシングを併用できることと、返済期日が近づくとDMで通知してくれるので仕様明細や確定期日の支払い以外もおおよそ把握できるので生計が立てやすい。

引用元:価格.com

JCBカードローン FAITHの悪い口コミ

2022年1月15日(土)にWEBから申し込み、審査結果が19日午後であり結構時間がかかっています。

引用元:価格.com

個人差があるかとは思いますが、私の場合、実際にお金を借りれるまで数日かかったので、即日にお金が必要な方は困る可能性があります。

引用元:価格.com

11位.ORIX MONEY

ORIX MONEYがおすすめな理由

・オリックスグループの優待料金を利用できる

・カードレス、ローンカードの2つから選択できる

・審査時間が最短60分と早い

ORIX MONEYの基本情報

| 申込条件 | 日本国内に居住 年齢満20歳以上69歳まで 毎月定期収入がある方 |

| 金利(実質年率) | 1.5%~17.8% |

| 限度額 | 最大800万円 |

| 審査時間 | 最短60分 |

| 融資時間 | 最短即日 |

| 無利息期間 | – |

| WEB完結申込 | ○ |

| カードレス | 対応 |

ORIX MONEYの特徴

ORIX MONEYは、オリックスグループの優待サービスを利用できるカードローンです。

利用できる特典には、以下のようなものがあります。

・オリックスレンタカーの優待料金

・オリックスカーシェアの入会特典

・個人向けカーリースの新規成約特典

また、カードレス型とローンカード型の2つの商品タイプから、ご自身の借入スタイルに合わせて商品を選択できます。

カードレス型の場合は、郵送物なく利用できるため、自宅へ書類を送られるのを避けたい場合に活用できます。

ORIX MONEYの良い口コミ

スマホから借入ができ 申込みも30分くらいでできました。2日ほどで審査の連絡がきて 次の日にはお金が借入できました。返済も銀行口座からの引き落としで返済しました。

引用元:価格.com

審査が早いイメージがありましたが、イメージ通り早かったです。

引用元:価格.com

現在は主婦ですが、働いているときに申し込みました。所得がそれなりにあると結構大きな与信枠(250万円)がでるようです。ですので、審査スピードや金利は星4つです。

引用元:価格.com

ORIX MONEYの悪い口コミ

【審査スピード】数日掛かったので余裕をもって申し込んだ方がいいと思います。

引用元:価格.com

仮審査からカード到着まで4日くらいでした。

引用元:価格.com

12位.dスマホローン

dスマホローンがおすすめな理由

・ドコモユーザーだと金利が最大で年3%優遇される

・借入金をd払いで利用できる

・1,000円からの少額借入に対応

dスマホローンの基本情報

| 申込条件 | 審査申込時の年齢が満20歳以上満68歳以下の日本国内に居住する個人の方 安定した収入がある方 審査申込者本人名義のドコモ所定の携帯回線契約を締結している方又はdアカウントを保有されている方 当社が発信するSMS(ショートメッセージサービス)を受信できる方 |

| 金利(実質年率) | 3.9%~17.9% |

| 限度額 | 最大300万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | – |

| WEB完結申込 | ○ |

| カードレス | 対応 |

dスマホローンの特徴

dスマホローンの金利は年3.9%~17.9%ですが、ドコモのサービス利用状況に応じて最大年3%優遇されることが特徴です。

金利優遇サービスを最大まで活用すると、年0.9%~14.9%の金利となります。

また、d払いで借入できるという独自の特徴もあり、街での支払いでd払いの残高が不足する際にも活用できるでしょう。

さらに、d払いでは1,000円から借入できるため、少額から借りられることも特徴です。

dスマホローンの良い口コミ

スマホ申し込みで1時間もかからないうちに審査が通ったのでとてもスムーズでした。

引用元:価格.com

(昼過ぎに申し込んで夕方には審査完了してました。)

24時間申し込み可能なのもありがたいです。

あっという間に手続きが終わってしまったので、特に悪いところが見当たらなかったですね。

引用元:価格.com

dスマホローンの悪い口コミ

dスマホローンを

引用元:X

スマホのアプリでやっている方に

年齢制限があります。

満20歳以上なので、

スマホをこども用のスマホにかえることで、

変わります。

年齢制限があり、68歳以下までなので、

らくらくスマホにするか、

スマホの中のアプリをアンインストールしてもらうかです。

Dスマホローンってのに登録しようとして、色んなアプリを取らされて登録して手続きもくそ面倒くて、ややこしくて時間かかって

引用元:X

これで審査通らんかったらキレる

13位.みずほ銀行カードローン

みずほ銀行カードローンがおすすめな理由

・金利が年2.0%〜14.0%と低い

・住宅ローン利用中の方は金利が優遇される

・みずほ銀行の普通預金を保有している場合は手続きがスムーズ

みずほ銀行カードローンの基本情報

| 申込条件 | 契約時、満20歳以上満66歳未満の方 安定かつ継続した収入の見込める方 保証会社の保証を受けられる方 ※外国人の方は永住許可を受けている方がお申し込みいただけます。 |

| 金利(実質年率) | 2.0%〜14.0% |

| 限度額 | 最大800万円 |

| 審査時間 | 最短翌営業日以降 |

| 融資時間 | 最短翌営業日以降 |

| 無利息期間 | – |

| WEB完結申込 | ○ |

| カードレス | 非対応 |

みずほ銀行カードローンの特徴

みずほ銀行カードローンは、金利が年2.0%〜14.0%と低金利のカードローンです。

住宅ローン利用中の方は金利が年0.5%優遇されるため、年1.5%〜13.5%のより低い金利で利用できます。

また、みずほ銀行の普通預金口座を保有する方は、必要書類が少なくなるため、スムーズに手続きが可能です。

みずほ銀行カードローンの良い口コミ

手続きもスムーズにできましたし、完済までプランをしっかり決められるので安心でした。

引用元:価格.com

大手銀行なので審査や借り入れはスムーズであり、特に問題なく利用できました。

引用元:価格.com

みずほ銀行カードローンの悪い口コミ

ネット上で24時間申し込みの受付をしているので、申し込み自体はスピーディーですが、審査スピードは結構かかりました。借入まで一週間以上はかかっています。

引用元:価格.com

すでに普通預金の口座を持っており、思ったよりも早かったです。ただ申込みから一週間はかかりましたね。

引用元:価格.com

14位.三井住友銀行カードローン

三井住友銀行カードローンがおすすめな理由

・カードレスやキャッシュカードで借入できる

・最短即日の審査に対応

・コンビニATMの利用手数料が無料

三井住友銀行カードローンの基本情報

| 申込条件 | お申込時満20歳以上満69歳以下の方 原則安定したご収入のある方 三井住友銀行指定の保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる方 |

| 金利(実質年率) | 1.5%〜14.5% |

| 限度額 | 最大800万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | – |

| WEB完結申込 | ○ |

| カードレス | 対応 |

三井住友銀行カードローンの特徴

三井住友銀行カードローンは最短即日の審査に対応するカードローンです。

カード発行の有無については、「ローン専用カード」か「普通預金キャッシュカード」または「カードレス」から選択できるため、さまざまなニーズに対応しています。

また、三井住友銀行のATMだけでなく、コンビニATMの利用手数料も無料のため、コンビニから借入する機会が多い場合に活用できます。

三井住友銀行カードローンの良い口コミ

審査スピードはとても早かったです。手続きもそこまで難しくなかったので初めてでもスムーズでした。

引用元:価格.com

ウェブで手続きできるのも良いと思います。

銀行に行かなくてもウェブで申し込みできるのが良かったです。質問があってお電話したのですが、オペレーターの方がとても親切で安心して借入することができました。

引用元:価格.com

三井住友銀行カードローンの悪い口コミ

三井住友銀行に普通預金口座を持っているので、申込みから審査・契約までWebで完結できるのがメリットだと感じ申し込みました。借り入れまで思ったよりも時間がかかり、一週間はかかったと思います。

引用元:価格.com

【借入金利】借入限度額で金利が決まっているので、安くはないです。

引用元:価格.com

15位.横浜銀行カードローン

横浜銀行カードローンがおすすめな理由

・横浜銀行の普通預金が口座がなくても申し込みできる

・横浜銀行ATM、コンビニATMの利用手数料が無料

・利用限度額が最大1,000万円

横浜銀行カードローンの基本情報

| 申込条件 | 1.ご契約時満20歳以上69歳以下の方 2.安定した収入のある方、およびその配偶者 (パート・アルバイトの方も可。学生の方は不可。年収には年金を含みます。) 3.次の地域に居住またはお勤めの方 神奈川県内全地域 東京都内全地域 群馬県内の以下の市 前橋市、高崎市、桐生市 4.保証会社(SMBCコンシューマーファイナンス(株))の保証が受けられる方 5.横浜銀行ならびにSMBCコンシューマーファイナンス(株)の個人情報の取り扱いに同意される方 |

| 金利(実質年率) | 年1.5%〜14.6% |

| 限度額 | 最大1,000万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | – |

| WEB完結申込 | ○ |

| カードレス | 非対応 |

横浜銀行カードローンの特徴

横浜銀行カードローンは、横浜銀行ATM、コンビニATMの利用手数料が無料であり、現金を借入する場合の利便性が高いカードローンです。

※コンビニATMはセブン銀行・ローソン銀行・イーネット・イオン銀行(利用のみ)が対象です。

普通預金口座を持っていない人でも、口座開設と同時に申し込み可能なため、スムーズに手続きができます。

また、最短即日審査に対応しており、利用限度額は最大1,000万円と、急ぎの方や大口の融資にも対応していることが特徴です。

横浜銀行カードローンの良い口コミ

それほど急いでいたわけではないですが、スピーディーな借り入れを考えている人にオススメです。

引用元:価格.com

横浜銀行の口座がなくても申し込みができるのは便利だと思います。

引用元:価格.com

横浜銀行カードローンの悪い口コミ

金利は14.6%であり普通、審査は若干時間がかかりました。

引用元:価格.com

頻繁に借り入れると毎月ちゃんと返済していても取引停止されるらしいです。

引用元:価格.com

ちょこちょこ借りる人には不向きですね。

16位.auじぶん銀行カードローン

auじぶん銀行カードローンがおすすめな理由

・au IDを保有している方は金利が優遇される

・借り換えコースだと金利がさらに低くなる

・提携ATM手数料が0円

auじぶん銀行カードローンの基本情報

| 申込条件 | ご契約時の年齢が満20歳以上70歳未満のお客さま 安定継続した収入のあるお客さま(自営、パート、アルバイトを含みます) 保証会社であるアコム(株)の保証を受けられるお客さま ※外国籍のお客さまは永住許可を受けている場合に対象となります。 |

| 金利(実質年率) | 1.48%~17.5% |

| 限度額 | 最大800万円 |

| 審査時間 | 最短1時間 |

| 融資時間 | 最短即日 |

| 無利息期間 | – |

| WEB完結申込 | ○ |

| カードレス | 非対応 |

auじぶん銀行カードローンの特徴

auじぶん銀行カードローンは、au IDを保有している方だと金利が低くなるカードローンです。

通常の金利は年1.48%~17.5%ですが、金利優遇が適用されると以下の通りになります。

・カードローンau限定割 誰でもコース:1.38%~17.4%(年率)

・カードローンau限定割 借り換えコース:0.98%~12.5%(年率)

また、コンビニATMなどの提携ATM手数料が無料で利用可能なため、コンビニから現金を借りたい人はコストを抑えられます。

auじぶん銀行カードローンの良い口コミ

金利が細かく設定されていることや借り入れ契約がスピーディーなのが魅力ですね。

引用元:価格.com

【審査スピード】ネットで夜に申し込んで、次の朝にはすぐ審査が通り電話がかかってきて早くてびっくりした

【借入金利】auだと0.5%安くなる点はいいと思う

引用元:価格.com

auじぶん銀行カードローンの悪い口コミ

【借入金利】

引用元:価格.com

17.4%で高いのが気になります。

もう少し金利が低ければ良いのですが・・・

思ったほど使い勝手がよくなかったとの印象です。金利が安ければそれでもいいのですが少し高めなので。といっても使う前の期待が高かっただけで非常に便利なサービスであることに変わりは無いと思います。

引用元:価格.com

17位.PayPay銀行カードローン

PayPay銀行カードローンがおすすめな理由

・無利息期間が初回借入日から30日

・3万円以上の利用であればATMの手数料が無料

・毎月1,000円からの少額返済にも対応

PayPay銀行カードローンの基本情報

| 申込条件 | 次の条件をすべて満たす方 お申込時の年齢が20歳以上70歳未満の方(※1) お仕事をされていて、安定した収入のある方(※2) 当社に普通預金口座をお持ちの個人の方(※3) 一定の審査基準を満たし、当社の指定する保証会社SMBCコンシューマーファイナンス株式会社の保証を受けられる方(※4) (※1) お借り入れは満73歳となる誕生月の月末までとなります。以降、新たなお借り入れはできません。 (※2) 配偶者に安定した収入があればお申し込みいただけます。年金による一定の収入がある方も同様です。 (※3) お持ちでない方は同時にお申し込みいただけます。法人・個人事業主口座ではカードローンをご利用いただけません。 (※4) お客さまで担保・保証人をご用意いただく必要はございません。 |

| 金利(実質年率) | 1.59%~18% |

| 限度額 | 最大1,000万円 |

| 審査時間 | 最短翌日 |

| 融資時間 | 最短翌日 |

| 無利息期間 | 初回借入日から30日 |

| WEB完結申込 | ○ |

| カードレス | 非対応 |

PayPay銀行カードローンの特徴

PayPay銀行カードローンの無利息期間は初回借入日から30日であり、利息を抑えて借りられるカードローンです。

借入金額が3万円以内であれば、毎月の返済額は1,000円となるため、ゆっくりと返済したい時にも活用できます。

また、3万円以上の利用時にはATM手数料がかかりません。提携ATMも無料で利用できるため、現金の借入が中心となる場合に利便性が高いカードローンです。

PayPay銀行カードローンの良い口コミ

生活費に困り、プロミスからもともと借金あり現在返済中だが、仮審査もすぐ承認され、10万希望のところ、お電話をもらい、50万まで増やしませんか。と、、お任せしたところ、翌日にサイト内にて50万借入れ可能になりました。

引用元:価格.com

正直、アイフル等駄目でしたので、ビックリしました。

アコムやプロミスなどの消費者金融には審査落ちしましたが、PayPay銀行カードローンは通りました。そして30万円借りる事ができました。思ったより早く承認の連絡があり助かりました。

引用元:価格.com

PayPay銀行カードローンの悪い口コミ

他社で借りていますが金利が高めなので長期に渡る返済はオススメ出来ないです。

引用元:価格.com

以前から審査優遇のメールがきていたし、PayPay銀行の口座を持っていたので試しにローンを申請したら可決され、びっくりしています。

【審査スピード】

引用元:価格.com

割と早めではあったのですが他のサービスに比べるとほんの少しだけ遅いかな、といった印象です。

【借入金利】

平均的だと思います。

18位.セブン銀行カードローン

セブン銀行カードローンがおすすめな理由

・セブン銀行ATMの手数料が無料

・Myセブン銀行(アプリ)を使ってセブン銀行ATMから借入できる

セブン銀行カードローンの基本情報

| 申込条件 | 次の条件をすべて満たす方に限ります。 (1)セブン銀行口座をお持ちのお客さま(個人) (2)ご契約時の年齢が満20歳以上満70歳未満のお客さま (3)一定の審査基準を満たし当社指定の保証会社(アコム株式会社)の保証を受けられるお客さま (4)外国籍の方は永住者であること ※ご利用限度額の増額のお申込みは、初回お借入れから約6ヶ月以上経過のご契約中のお客さまに限ります。 |

| 金利(実質年率) | 12%~15% |

| 限度額 | 最大300万円 |

| 審査時間 | 最短翌日 |

| 融資時間 | 最短翌日 |

| 無利息期間 | – |

| WEB完結申込 | ○ |

| カードレス | 対応 |

セブン銀行カードローンの特徴

セブン銀行カードローンは、セブン銀行ATMをよく利用する場合に利便性が高いカードローンです。

セブン銀行ATMの手数料はいつでも無料のため、借入や返済時にコストを気にせず利用できます。

また、Myセブン銀行(アプリ)がインストールされていれば、ローンカードがなくてもセブン銀行ATMで借入できます。

ローンカードが自宅に届く前もアプリを使うと借入できるため、比較的早く利用できるのもポイントです。

セブン銀行カードローンの良い口コミ

キャッシュカード、デビットカード、カードローンを1枚にまとめられるのはセブン銀行カードローンの大きなメリットであり、他社にはない強みだといえるでしょう。また、スマホATMを利用すればカードレスで借入や返済ができるのも魅力的です。

引用元:価格.com

セブン銀行の口座開設と同時にローンも申込みしたので 通常より審査時間はかかったかもしれませんが セブンイレブンのATMが使えて アプリからの操作もできます。色々と便利に使えます。

引用元:価格.com

セブン銀行カードローンの悪い口コミ

銀行のローンなので審査はしっかり、といった感じで3営業日ぐらいかかりました。スピードなら消費者金融にはかなわないかな。

引用元:価格.com

セブン銀行に申し込みました。とにかく審査が早く約1時間前後で借り入れができました。ただ、セブン銀行の口座がないと利用できませんし、近くにセブンイレブンがないと不便かもしれません。

引用元:価格.com

19位.イオン銀行カードローン

イオン銀行カードローンがおすすめな理由

・金利が年3.8%~13.8%と低い水準

・イオン銀行ATMの利用手数料が無料

・イオン銀行の口座がなくても申し込みできる

イオン銀行カードローンの基本情報

| 申込条件 | 以下のすべての条件を満たす個人のお客さま 日本国内に居住している方、外国籍の方については永住許可を受けている方。 ご契約時の年齢が満20歳以上、満65歳未満の方。 ご本人に安定かつ継続した収入の見込める方。 ※パート、アルバイト、自営業者、専業主婦(夫)の方もお申込みいただけます。学生の方はお申込みいただけません。 保証会社であるイオンフィナンシャルサービス(株)、またはオリックス・クレジット(株)の保証を受けられる方。 |

| 金利(実質年率) | 3.8%~13.8% |

| 限度額 | 最大800万円 |

| 審査時間 | 非公開 |

| 融資時間 | 最短5日程度 |

| 無利息期間 | – |

| WEB完結申込 | ○ |

| カードレス | 非対応 |

イオン銀行カードローンの特徴

イオン銀行カードローンは金利が年3.8%~13.8%と、銀行カードローンの中でも上限金利が低いことが特徴です。

イオン銀行ATMの手数料が無料なため、イオンなどでお買い物のついでに借入を行えます。

返済や借入は1,000円から行えるため、少しだけ利用したい方でも活用できます。

イオン銀行カードローンの良い口コミ

初めて利用したのですが、審査から借り入れまでとてもスムーズだったので助かりました。

引用元:価格.com

借り入れもしやすかったので、また急用の時は利用したいです。

普段からイオンで買い物をしてイオン銀行口座を持っていたので 借入しやすかったです。返済もイオン銀行口座からの支払いで完済しました。

引用元:価格.com

イオン銀行カードローンの悪い口コミ

スマホから申し込み、源泉徴収票と運転免許証を送付。

引用元:価格.com

1週間でローンカードが届きました。

【審査スピード】

引用元:価格.com

早くも遅くもないです。しっかりした会社なのでちゃんと調べられてると思います。

20位.UI Support

UI Supportがおすすめな理由

・UI銀行普通預金口座の残高が不足する際に、自動で振替してくれる

・最大10万円の少額利用

UI Supportの基本情報

| 申込条件 | 以下の条件を全て満たす日本国内に居住する個人のお客さま ①お借入時の年齢が満20歳以上満65歳以下の方 ②日本国籍の方、または永住許可を受けている外国人の方 ③収入のある方 ※パート、アルバイト、派遣社員、契約社員、年金受給者の方もご利用いただけます。 ※勤続年数や年収による制限はございません。 ④当社所定の保証会社の保証が受けられる方 ⑤UI銀行普通預金口座をお持ちの方 |

| 金利(実質年率) | 13.5% |

| 限度額 | 最大10万円 |

| 審査時間 | 非公開 |

| 融資時間 | 最短5日程度 |

| 無利息期間 | – |

| WEB完結申込 | ○ |

| カードレス | 非対応 |

UI Supportの特徴

UI SupportはUI銀行の当座貸越サービスです。

契約が完了すると、普通預金口座の残高が不足する際に自動で10万円まで振替を行ってくれます。

そのため、クレジットカードや公共料金の引き落としのお金が足りない場合でも自動で融資してくれます。

また、利用限度額は最大10万円のため、少額を利用したいという方が活用しやすいでしょう。

UI Supportの良い口コミ

UI銀行は存在を知らなかったけど、保証会社がオリコなのと、HPでローン押しなのでイケるかも。ただ、50万じゃ意味ないので、口座作ってイオン銀行みたいに徳を積んでみようと思う。

引用元:X

\司法書士ブログ更新/

UI銀行の保証会社がオリコに!みんなの銀行と同じスマホアプリで使えるデジタルバンク。

現在は新規口座作成&10万円の当座貸越申込でで500円獲得のキャンペーンやってますね。

これもそのうち任意整理の依頼がくるかも…

引用元:X

UI Supportの悪い口コミ

UI銀行の「当座貸越」はカードローンと似た商品だねぇ…利息も年13.5%だし…(紛らわしい)

引用元:X

UI銀行のフリーローンは申し込まないほうがいい。

引用元:X

支払い金額も引き落とし予定日も前もって連絡が来ない。

この時代にありえないだろ。

しかもアプリでは情報が一切見ることが出来ない。

どうなってるんだ?

カードローンの基本情報

カードローンを検討している人の中には、どのような仕組みで借入できる商品なのかが分からない人もいるでしょう。

また、カードローン以外にもフリーローンやリボ払いなど、似たサービスがあるため、何を利用すべきか迷う方もいるかもしれません。

まずは、カードローンの特徴や仕組み、他のサービスとの違いについて、理解しておきましょう。

カードローンとは?

そもそもカードローンとは、貸金業者、銀行などが提供する個人向けの融資商品のことです。

基本的な特徴については以下の通りです。

・使い道に制限がない(事業資金には利用できない場合も)

・ATMやインターネットを経由してお金を借りることができる

・利用限度額が設定され、金額の範囲内で自由に借入が可能

元々はローンカードを使って借入する商品をいいましたが、最近ではカードレスで使える商品も増えています。

また、カードレス型の商品の中には、スマホアプリからATMで現金を借入できるものもあります。

カードローンとフリーローンの違い

フリーローンとは、資金の使いみちが自由なローンのことです。

カードローンのように利用可能枠(借入限度額)が設定されるのではなく、契約時に希望額を全額借りる仕組みを採用しています。

そのため、一度の契約で一度きりしか利用できず、繰り返し借入したい場合はその都度申込する必要があります。

一方で、カードローンは一度契約したら希望額までいつでも借入が可能です。また、一度完済した後でも限度額が空いていれば再利用できます。

カードローンとキャッシングの違い

キャッシングとは現金を借入できるサービスのことです。カードローンもキャッシングの1種に含まれます。

一般的には、クレジットカードに付帯されている「キャッシング機能」を使って借入することを「キャッシングと呼びます。

クレジットカードのキャッシング機能ではカードローンと同様、利用限度額の範囲内でATMやWebから現金を借入できます。

ただし、カードローンとは異なり、限度額は数十万円までに設定されるケースが一般的です。

カードローンとリボ払いの違い

クレジットカードのリボ払い(リボルビング払い)とは支払い方法の1つで、カードの代金について、利用金額に関わらず毎月一定額を支払う方法のことです。

リボ払いは主に3種類あります。

・定額リボルビング方式

残高に関わらず、一定額を支払う方式

・残高スライド方式

残高に応じて、決められた金額を支払う方式

・定率リボルビング方式

借入残高に対する一定割合を支払う方式

カードの支払い残高がどれだけ大きくても、あらかじめ定められた金額を支払います。

そのため、毎月の支払いを一定にしたい場合には向いているが、手数料がかかる点に注意が必要です。

また、カードローンの返済方法でも、リボ払いを採用しているケースも多くあります。

カードローン会社は主に3種類

カードローンの会社は以下の3種類があり、特徴を以下の表にまとめました。

| 種類 | 特徴 |

|---|---|

| 消費者金融系カードローン | ・最短即日融資に対応 ・無利息期間サービスが利用可能 |

| 銀行系カードローン | ・金利が低い傾向にある ・審査時間が長め |

| 信販系カードローン | ・信販会社独自のサービスを提供している ・金利、審査時間は会社によってさまざま |

どのカードローンが自分に合っているかについては、会社の種類を確認することがポイントです。

消費者金融系カードローンの特徴

アコム、プロミスなどの消費者金融会社が提供するカードローンが「消費者金融系カードローン」です。

消費者金融系カードローンは審査時間が短い傾向にあるため、すぐにお金を借りたいという方にとって利便性が高いといえます。

大手消費者金融の審査時間については、以下を参考してください。

| 会社名 | 審査時間 |

|---|---|

| アイフル | 最短18分 |

| アコム | 最短20分 |

| プロミス | 最短3分(※) |

| SMBCモビット | 最短15分 |

| レイク | 最短15秒 |

※お申込み時間や審査によりご希望に添えない場合がございます。

また、消費者金融会社の多くでは無利息期間が利用できるため、契約から一定期間は利息を抑えることが可能です。

そのため、短期間の利用で良いという場合には、消費者金融系カードローンの方が利息を抑えられる傾向にあります。

銀行系カードローンの特徴

メガバンク、地方銀行、信用金庫などが提供するカードローンのことです。

銀行系カードローンは、他のカードローンに比べて金利が低い傾向にあるため、なるべく利息を抑えて借入したい方向けです。

代表的なメガバンクのカードローン金利については、以下を参考にしてください。

| 会社名 | 金利(実質年率) |

|---|---|

| 三菱UFJ銀行カードローン「バンクイック」 | 1.8〜14.6% |

| みずほ銀行カードローン | 2.0〜14.0% |

| 三井住友銀行カードローン | 1.5 ~ 14.5% |

ただし、銀行系カードローンは審査や融資までに時間がかかります。

最短翌営業以降の融資契約となるケースも多いため、すぐにお金を借りる必要がなく、金利を抑えたい人に向いています。

信販系カードローンの特徴

信販系カードローンとは、クレジットカード会社などが提供しているカードローンです。

金利、審査時間などの条件はカード会社によって異なるが、独自のサービスを提供していることが強みとなります。

例えば、代表的な信販系カードローンと独自性のあるサービスについては以下の通りです。

| 会社名 | サービスの特徴 |

|---|---|

| ORIX MONEY | ・オリックスレンタカーやオリックスカーシェアなどの優待サービスが利用可能 |

| JCBカードローン FAITH | ・最大2.5ヵ月分の利息をキャッシュバック ・支払い方法はリボ払い、1回払いの2つから選べる |

消費者金融や銀行にないサービスなどもあるため、気になる方は信販系のカードローンを検討しましょう。

カードローンのメリット・デメリット

まずはカードローンのメリット・デメリットを以下の表で比較しました。

| メリット | ・好きなタイミングで自由に借入が可能 ・資金の使い道が自由 ・ATMやインターネットなど幅広い借入方法がある ・審査時間が短い傾向にある ・返済額が一定なため、計画を立てやすい |

| デメリット | ・金利が高い傾向にある ・返済が長期化するリスクがある ・他のローンの審査に影響する ・延滞すると信用情報に記録が残る |

カードローンは「すぐに借入したい人」や「いつでも自由に借入したい人」に向いています。

一方で金利が高い傾向にあり、返済が長期化しやすいため、計画性が重要でしょう。

カードローンのメリット

カードローンのメリットは主に5つです。

・好きなタイミングで自由に借入が可能

・資金の使い道が自由

・ATMやインターネットなど幅広い借入方法がある

・審査時間が短い傾向にある

・返済額が一定なため、計画を立てやすい

好きなタイミングで自由に借入が可能

カードローンは一度発行すると、契約期間中いつでも自由に借入ができます。

限度額の範囲内であれば少しずつ借入しても良いため、好きなタイミングでお金を借りられることがメリットといえるでしょう。

資金の使い道が自由

カードローンは資金の使い道が自由です。

例えば、旅行費用や生活費など他のローンでは対応していない使い道でも借入できます。

また、借入ごとに使い道を定める必要がない点が利便性の高さといえます。

ATMやインターネットなど幅広い借入方法がある

カードローンはATMから現金を借りるだけでなく、インターネットから振込による融資も対応可能です。

そのため、忙しくてATMに行く時間がないという方でも利便性が高いといえます。

また、スマートフォンアプリから借入の手続きができるカードローンも増えており、手軽に借入できるようになったため、さまざまな借入方法に対応しています。

審査時間が短い傾向にある

カードローンの審査時間は会社によって異なりますが、他のローンに比べて短い傾向にあります。

例えば、消費者金融や一部の信販会社は最短即日融資が可能です。消費者金融以外でも翌日や数日程度で借入できる商品が豊富なため、

消費者金融以外でも翌日や数日程度で借入できる商品が豊富なため、すぐに借入したい人にとってメリットがあるでしょう。

返済額が一定なため、計画を立てやすい

カードローンの返済額は残高に応じて一定額となります。例えば、10万円いないなら5,000円、30万円以内なら10,000円などです。

クレジットカードのように一括払いではないため、利用しすぎた場合でも自分のペースで返済しやすいことが特徴です。

また、月の返済額が決まっている分、計画を立てやすいというメリットがあります。

カードローンのデメリット

一方で、カードローンには、次の4つのデメリットがあります。

・金利が高い傾向にある

・返済が長期化するリスクがある

・他のローンの審査に影響する

・延滞すると信用情報に記録が残る

金利が高い傾向にある

カードローンの金利は他のローンに比べて高い傾向にあります。

消費者金融系であれば上限金利が18%程度で、銀行系であれば15%程度と、10%以上になることが一般的です。

そのため、長期間借入が続いてしまうと、支払う利息が高額になるケースもあるでしょう。

返済が長期化するリスクがある

カードローンは何度でも自由に借入でき、少額ずつ返済できるため、残高が大きくなりやすい商品です。

例えば、50万円の借入に対して1万円〜数万円程度の返済となるため、返済額のほとんどを利息が占めるケースもあります。

そのため、元金がなかなか減らずに、返済が長期化するリスクが考えられるでしょう。

返済の長期化を防ぐためには、資金に余裕ができたタイミングで「随時返済」などを行い計画的に返済する必要があるでしょう。

他のローンの審査に影響する

カードローンを契約すると、他のローンの審査に影響する場合がある点もデメリットいえます。

ローンの審査では、他の借入がいくらあるかチェックされます。

特に、貸金業者からの借入は他社含めて年収の1/3以内でなければ審査に通らない(総量規制)ため、カードローンの借入が影響する可能性が高いでしょう。

そのため、他のローンも検討している場合は、カードローンの利用限度額を抑える必要があります。

延滞すると信用情報に記録が残る

カードローンの返済に遅れてしまうと、信用情報に記録が残ります。

信用情報に延滞の記録が残ると、他のローンの審査に大きく影響するため、注意が必要です。

また、延滞すると遅延損害金(延滞利息)が発生し、通常の返済に加えて支払わなければいけません。

そのため、なるべく延滞しないよう返済日や返済額を把握しておくことが重要です。

カードローンで注意するべきこと

カードローンの利用や申し込みのタイミングでは、以下の7点に注意が必要です。

・利息を低くしたい場合は銀行系カードローン

・審査が不安な場合は消費者金融系カードローン

・毎月の返済額を必ず把握する

・返済期間が長くなるほど支払総額が増える

・用途が限定されているローンより金利が高い

・利用限度額まで借りすぎない

・違法業者の甘い勧誘にのらない

利息を低くしたい場合は銀行系カードローン

利息をなるべく抑えたいと考えている方は、銀行系カードローンを利用するのが良いでしょう。

銀行系カードローンは、消費者金融系や信販系に比べて金利が低い傾向にあります。

例えば、アコムの金利は年3.0%~18.0%に対して、楽天銀行スーパーローンの金利は年率1.9%〜14.5%です。

特に、借入期間が長いほど利息の差が大きくなるため注意しましょう。

審査が不安な場合は消費者金融系カードローン

審査が不安という方は、消費者金融系カードローンの利用を検討しましょう。

極端に審査条件が緩いカードローンはなく、消費者金融が他に比べて審査が甘いということはありません。

しかし、カードローン全体で考えると「金利が高いほど審査条件は広い」という傾向はあります。

そのため、銀行カードローンなどは金利が低く抑えられている分、審査が厳しくなる可能性が考えられます。

一方で、消費者金融系カードローンは他社と比べて金利がやや高い傾向にはあるため、審査に不安がある方は検討しましょう。

毎月の返済額を必ず把握する

カードローンの利用で重要なポイントが毎月の返済額がいくらになっているかということです。

カードローンを延滞してしまうと、遅延損害金の発生や信用情報への影響など、デメリットが多くあります。

また、最終的には強制解約や差し押さえなどのリスクもあるため、延滞しないよう注意が必要です。

毎月の返済に遅れないためには返済額を把握しておく必要があるので、アプリや会員ページなどをこまめにチェックし利用残高や次回返済額の確認をしておきましょう。

返済期間が長くなるほど支払総額が増える

カードローンの返済期間が長いほど支払い総額が増えます。

例えば、50万円の借入(金利18.0%)を1年(12回)で返済する場合と、2年(24回)で返済する場合の支払い総額は以下の通りです。

| 返済期間 | 返済総額 |

|---|---|

| 1年(12回) | 550,074円 |

| 2年(24回) | 599,079円 |

今回の条件だと、1年(12回)で返済する場合と、2年(24回)では、約49,000円の差となるため、なるべく短期間で返済するのがポイントです。

カードローンの返済はリボルビング払いが一般的なため、返済が長期化しやすい傾向にあります。

そのため、資金に余裕があるタイミングで、随時返済や一括返済を検討しましょう。

用途が限定されているローンより金利が高い

カードローンでは、マイカーローンや教育ローンなどの用途が限定されているものよりも金利が高くなります。

例えば、みずほ銀行では、住宅ローン、教育ローンなどが用意されていますが、金利は以下の通りです。

| 種類 | 金利(実質年率) |

|---|---|

| 住宅ローン | 変動金利:0.375% 固定金利:1.86% |

| 教育ローン | 変動金利:3.475% 固定金利:4.8% |

上記に対して、みずほ銀行カードローンの金利は年2.0%〜14.0%であり、用途が限定されているものに比べて高くなる傾向があります。

そのため、利用目的が決まっている場合はカードローン以外も検討しましょう。

利用限度額まで借りすぎない

カードローンを利用する場合、利用限度額ギリギリまで借りすぎないことが重要です。

カードローンの返済はリボルビング払いで、毎月の返済金額が一定となるため、利用限度額まで借りてしまうと、返済が長期化しやすくなります。

また、返済が長期化すると支払う利息が増えるため、総返済額が大きくなってしまう点もデメリットです。

さらに、利用限度額まで借りてしまうと、しばらくの間新たな借入ができなくなってしまうため、急な出費が発生した場合に対応できません。

そのため、返済の目処が立っている場合以外は、利用限度額に余裕を持っておくことが望ましいでしょう。

違法業者の甘い勧誘にのらない

カードローンの業者はたくさんいるが、違法業者に注意が必要です。

カードローンは貸金業法によって細かいルールが定められています。

また、銀行以外の個人に融資を行う業者は「貸金業者」としての登録が必要です。

最悪の場合、犯罪に巻き込まれるケースも考えられるため、必ず貸金業者からお金を借りるようにしましょう。

カードローンの利用方法

カードローンはさまざまな方法で申し込みや借入・返済が可能な商品のため、あらかじめ把握しておくと、商品を選びやすいです。

ここからは、カードローンの申し込みや審査などの流れ、借入・返済方法について紹介します。

カードローンを初めて利用する際の申し込み方法

カードローンの申し込み方法は会社ごとに異なるが、以下の手段が挙げられます。

| 申し込み方法 | 特徴 |

|---|---|

| Web・アプリ | ・24時間いつでも手続きが可能(メンテナンス時間を除く) ・申込完了後、すぐに審査受付となる ・審査完了後、すぐに契約手続きを行える ・カードは郵送もしくは店舗等での受け取り |

| 店舗・自動契約機 | ・営業時間内であれば手続き可能 ・審査完了時には再度来店する必要がある ・カードをその場で発行できる |

| 郵送 | ・申込書、必要書類を郵送で店舗に送る ・申込してから店舗に届くまで数日かかるため、即日融資は不可 |

| 電話 | ・専用ダイヤルへ電話し、必要情報を口頭で伝えることで手続きできる ・対応していない金融機関が多い ・審査完了後はWebや店頭で手続きを行う必要がある |

また、カードローンの申し込みの手続きは以下の通りです。

1.氏名、住所、生年月日などの個人情報の記入

2.勤務先情報の記入

3.希望融資額の記入

4.他社借入情報の記入

5.利用規約や同意書への同意

6.必要書類の提出

7.申込完了、審査へ

8.審査完了後、契約手続き(カードの発行など)

申込から審査完了までの日数は金融機関ごとに異なります。(最短即日〜数営業日程度)

また、カードを郵送で受け取る場合、自宅に届くまで数日かかる点に注意が必要です。

カードローンの審査項目

カードローンの申込後は審査が行われます。

審査で確認される項目については、以下の通りです。

| 種類 | 項目 |

|---|---|

| 申込人の属性情報 | ・年齢 ・年収 ・職業 ・勤務先の情報 ・勤続年数 ・家賃・住宅ローン支払額 ・家族構成 |

| 申込人の信用情報 | ・直近の他社申し込み履歴 ・他社の借入残高 ・他社の返済実績 ・事故情報の有無(債務整理、長期延滞など) |

上記の属性情報と信用情報を見て、総合的な判断に基づき結果を判定することが一般的です。

例えば、属性情報が良かった場合でも、信用情報に問題があった場合には審査に落ちる可能性が高くなります。

カードローンの必要書類

カードローンの申込には、以下の書類が必要です。

| 種類 | 具体的な書類 |

|---|---|

| 本人確認書類 | ・運転免許証(運転経歴証明書) ・健康保険証 ・住民基本台帳カード ・特別永住者証明書 ・個人番号カード(表のみ) ・在留カードパスポート など |

| 申込人の信用情報 | ・直近の他社申し込み履歴 ・他社の借入残高 ・他社の返済実績 ・事故情報の有無(債務整理、長期延滞など) |

収入証明書類は必ず必要ではなく、例えば貸金業者では以下のケースなどで提出が求められます。

・借入希望額が50万円を超える場合

・他社の借入額を含めた借入希望額の合計が100万円を超える場合

必要書類は申込手続きのタイミングで提出するため、事前に準備しておくとスムーズに進められるでしょう。

カードローンの借り入れ方法

カードローンの借入方法は主に3つです。

| 種類 | 特徴 |

|---|---|

| ATMから借入 | ・現金を借入できる ・ローンカード、スマホアプリから借入可能 ※アプリは一部のカードローンのみ対応 ・ATMによっては手数料がかかる場合がある |

| 振込で借入 | ・指定口座にお金を振り込んでもらえる ・インターネット、アプリから借入可能 ・手続き時間や指定口座によっては、振込に日数がかかる場合もある |

| 自動融資 | ・指定口座の引き落としが不足する際に、自動で融資を行ってくれるサービス ※一部の銀行カードローンのみ対応 |

上記のように、さまざまな方法で借入ができるため、自分にとって使いやすいものを選ぶと良いでしょう。

カードローンの返済方法

カードローンの返済方法は以下の4つです。

| 種類 | 特徴 |

|---|---|

| ATMから返済 | 手続きにはローンカード、スマホアプリが必要 ※アプリは一部のカードローンのみ対応 |

| アプリ・インターネットから返済 | アプリ・インターネットから会員ページにログインし、インターネットバンキング等で返済する |

| 指定口座から自動振替 | 返済用口座を登録し、毎月指定日に返済金額が引き落としされる |

| 振込返済 | カードローン会社の返済専用口座に振込を行い、返済する方法 |

また、返済には約定返済、随時返済の2種類が挙げられます。

| 種類 | 特徴 |

|---|---|

| 約定返済 | 決められた日にちに定められた金額を返済すること |

| 随時返済 | 自分のタイミングで、好きな金額を返済すること 借入残高全額を返済することもできる(一括返済) |

基本的には約定返済が一般的ですが、随時返済を活用することで返済期間を短くできるため、ぜひ活用しましょう。

カードローンに関するよくある質問

カードローンに関するよくある質問として、以下10個をピックアップし回答しました。

・複数社への申込みはできる?

・学生やアルバイトでも利用できる?

・カードローンの利用履歴は信用情報に記録される?

・借り入れ中でも住宅ローンは組める?

・カードローンを利用するとクレジットカードは持てない?

・利息がないカードローンはある?

・いくらまで借りられる?

・カードローンの返済が延滞したらどうなる?

・カードローンの返済が難しい場合はどうする?

・カードローンが完済したら解約するべき?

複数社への申込みはできる?

A.複数社への申込は可能です。

ただし、短期間に複数社へ申込を行うと「多重申込」に該当するケースがあるため注意しましょう。

多重申込は審査に影響するため、どのカードローンも利用できないという事態になりかねません。

そのため、特別な事情がない限りは1社ずつ申込むのが望ましいです。

学生やアルバイトでも利用できる?

A.学生やアルバイトの申込に対応しているカードローンもあります。

カードローンの申込は安定継続した収入があれば申込ができるケースが多いです。

そのため、学生やアルバイトであっても、毎月継続した収入があれば申込できます。

ただし、一部のカードローンでは学生などの申込ができない場合もあります。

カードローン会社の公式サイトに記載されている「申込条件」で確認できるため、事前にチェックしておきましょう。

カードローンの利用履歴は信用情報に記録される?

A.返済の履歴や利用残高などの情報が記録されます。

信用情報では、カードローンの申込履歴や契約情報、約定返済の記録、事故情報などが記録されます。

細かい借入の記録が残るわけではありませんが、延滞の情報や現段階でいくら借入があるかは確認が可能です。

上記の情報は他のローンの審査項目となります。

特に、延滞した場合は審査に影響するため、注意しておきましょう。

借り入れ中でも住宅ローンは組める?

A.借入中でも住宅ローンを組むことは可能です。

ただし、住宅ローンは借入金額が大きく、返済期間が長くなることから、審査が厳しくなる傾向にあります。

そのため、カードローン等の借入残高や返済状況について影響する可能性も大きいでしょう。

もし、カードローンの借入が原因で住宅ローンの審査に通らなかったと考えられる場合には、随時返済で残高を減らすか、収入を上げる必要があります。

カードローンを利用するとクレジットカードは持てない?

A.カードローンを利用していてもクレジットカードを発行することは可能です。

クレジットカードにもカードローン同様審査が行われ、問題なければ契約できます。

ただし、カードローンを延滞しているなど、審査上問題がある場合はクレジットカードの利用を断られるケースも考えられるでしょう。

利息がないカードローンはある?

A.カードローンには利息がありますが、無利息期間が用意されている場合もあります。

無利息期間は一部の消費者金融系カードローンや信販系カードローンで利用可能です。

期間の長さはカードローンによって異なりますが、30日程度が一般的です。

無利息期間内に返済すると、利息を支払う必要がないため、ぜひ活用しましょう。

いくらまで借りられる?

A.ご自身の収入や他社借入状況などによって借入可能な金額は異なります。

カードローンは「総量規制」という法律によって借入金額が制限されています。

具体的には、貸金業者からの借入合計がご自身の年収の1/3を超えてはいけません。

例えば、年収が300万円で他に借入がない場合、利用限度額は100万円以内となります。

また、年収や他社借入額以外にも他の審査項目によって、利用限度額がさらに少なくなることも考えられます。

カードローンの返済が延滞したらどうなる?

A.遅延損害金(延滞利息)の発生や信用情報への影響等のペナルティがあります。

遅延損害金とは、カードローンを延滞した際に追加で発生する利息です。

通常の金利よりも高く、1日単位で発生します。

また、延滞した際には信用情報へ記録が残るため、他の審査に影響する可能性が高いです。

1度の延滞で他の審査に通らなくなるというわけではありませんが、返済に遅れないように注意しましょう。

カードローンの返済が難しい場合はどうする?

A.まずはカードローン会社へ連絡しましょう。

カードローン会社へ連絡することで、今後の対応等について案内してくれます。

また、いつまでに返済できそうかなどの目安を伝えておきましょう。

カードローン会社への連絡を怠ると、電話連絡や督促状の送付などの手続きが行われます。

督促後も返済を行わず長期延滞が続く場合には、一括返済を求められる、強制解約などのリスクがあり、最終的には裁判所による強制執行が行われる可能性があるため注意が必要です。

カードローンが完済したら解約するべき?

A.今後利用する可能性がある場合には残しておくと良いでしょう。

カードローンを完済した後に解約すると、他のローンの審査に良い影響を与えることがあります。

例えば、住宅ローンは他社借入残高が大きく影響するため、審査前にカードローンを解約する人もいるでしょう。

ただし、一度カードローンを解約してしまうと、新たに借入が必要となった場合に再度申込を行う必要があります。

そのため、今後お金を借りる可能性がある場合にはカードローンを解約せずに残しておくことも選択肢となるでしょう。

まとめ

カードローンを選ぶ際には、金利や利用限度額、審査時間などの、さまざまな観点を比較することがポイントです。

また、大手消費者金融などで提供されている「無利息期間」も、月々の利息を抑える際に重要となります。

自分がどのような借入をしたいかによって、適したカードローンは異なりますので、この記事で紹介したカードローンをぜひ比較してみてください。